Dieses Jahr markiert das 8. Jahr des Bullenlaufs, der im März 2009 begann. Es ist ein Zyklus, der sich trotz aller Widrigkeiten als widerstandsfähig erwiesen hat und den Index um 240% nach oben getrieben hat. Tatsächlich erwiesen sich unerwünschte Vorfälle, von denen erwartet wurde, dass sie massive Auswirkungen auf die Aufwärtsbewegung des Marktes haben würden, wie der Brexit, die Wahl von Trump, die Drosselung der Fed, nur als geringfügige Hindernisse, die der Markt nicht nur überwand, sondern sie als Sprungbrett nutzte, um neue Höhen zu erklimmen indem man sich über Konventionen hinwegsetzt.

Jetzt dauert ein typischer Bullenmarkt im Durchschnitt 56 Monate – der aktuelle Bullenmarkt liegt bei 102. Da es nur wenige historische Präzedenzfälle für das Alter des aktuellen Bullenmarkts gibt, hat dieser Bullenlauf bei Anlegern Bedenken hinsichtlich seines Alters und der damit verbundenen Anfälligkeit geweckt . Sollen die Anleger im Spiel bleiben oder ihre Portfolios auf einen möglichen Marktcrash vorbereiten?

Lassen Sie uns zunächst versuchen zu verstehen, was diesen langen 8-jährigen Bullenlauf antreibt?

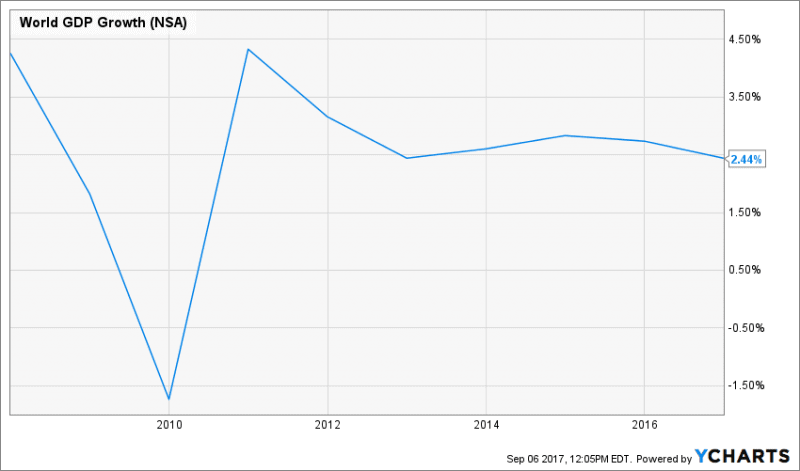

- Das globale Wirtschaftswachstum zieht an

Die heutige Weltwirtschaft unterscheidet sich stark von der Zeit nach dem Crash nach 2009, als die meisten Volkswirtschaften mit einem Null-/negativen Wachstum zu kämpfen hatten. Dieser Bullenlauf wird nicht nur durch das Wirtschaftswachstum in den USA, sondern weltweit angeheizt. Im Gegensatz zu den meisten Bullenläufen in der Vergangenheit, die von einem rezessiven Trend beeinflusst wurden, unterstützt das aktuelle Makroumfeld weiterhin einen anhaltenden Bullenlauf. Auch diese Rallye wurde ursprünglich durch einen Liquiditätszufluss von Zentralbanken ausgelöst, wird aber jetzt von Erwartungen eines Gewinnwachstums aufgrund einer wirtschaftlichen Erholung angetrieben – was ihr mehr Glaubwürdigkeit verleiht. Und während das globale Wirtschaftswachstum langsam an Fahrt gewinnt, bleibt die Inflation gedämpft, was den aktuellen Bullenzyklus in einen ziemlich guten Zustand versetzt.

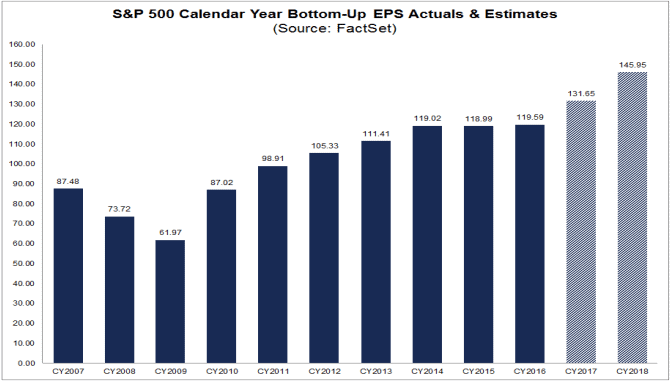

- S&P-Unternehmensgewinne bleiben stark

Die S&P-Gewinne haben seit der Rezession von 2009 ein stetiges Wachstum gezeigt und diesen Bullenlauf unterstützt. Während die Unternehmen in den Anfangsjahren der Bullenzyklen ihre Gewinne durch Kostensenkungen wiedererlangen konnten, hat sich der Trend nun zu steigenden Gewinnen aufgrund der Erholung des Wirtschaftswachstums und der erwarteten Strukturreformen von Trumps wirtschaftsfreundlicher Politik verlagert. Dieser Wechsel der Unternehmen vom Überlebensmodus zum florierenden Modus deutet auf ein nachhaltiges Ertragsumfeld für die Unternehmen hin und ist positiv für die Aktienmärkte.

Die S&P-Gewinne haben seit der Rezession von 2009 ein stetiges Wachstum gezeigt und diesen Bullenlauf unterstützt. Während die Unternehmen in den Anfangsjahren der Bullenzyklen ihre Gewinne durch Kostensenkungen wiedererlangen konnten, hat sich der Trend nun zu steigenden Gewinnen aufgrund der Erholung des Wirtschaftswachstums und der erwarteten Strukturreformen von Trumps wirtschaftsfreundlicher Politik verlagert. Dieser Wechsel der Unternehmen vom Überlebensmodus zum florierenden Modus deutet auf ein nachhaltiges Ertragsumfeld für die Unternehmen hin und ist positiv für die Aktienmärkte.

Wie unterscheidet sich dieser Zyklus?

Nehmen wir die letzten beiden Marktcrashs – was hat sie verursacht? Während der Marktcrash 2008-09 durch die Immobilienblase und die anschließende Finanzkrise ausgelöst wurde, geschah der Marktcrash 1999 durch das Platzen der Technologieblase. Beide Bullenzyklen, die diesen Crashs vorausgingen, waren geprägt von extremer Anlegereuphorie über steigende Marktrenditen (ungerechtfertigte Bewertungen) und hatten ein rezessives wirtschaftliches Umfeld im Hintergrund. Doch für diesen Bullenlauf

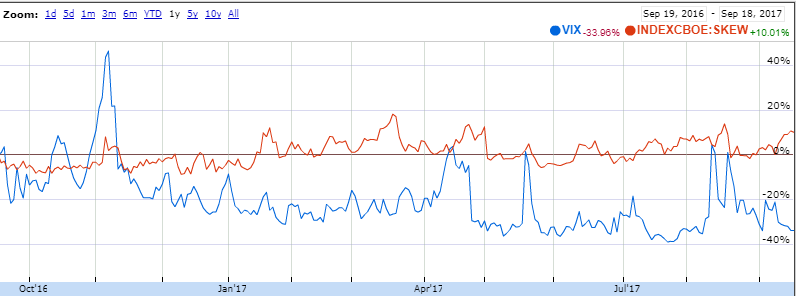

- Die für einen Bullenmarkt typische Euphorie fehlt

Der VIX fiel kürzlich auf 10, weit unter seinen historischen Durchschnitt von 19. Niedrige Volatilität wird als Zeichen der Selbstzufriedenheit des Marktes angeführt. Der VIX ist jedoch ein Stimmungsindikator – und während die Märkte kurzfristig tendenziell von Stimmungen wie Angst/Gier beeinflusst werden, wird der langfristige Markt von den Fundamentaldaten bestimmt. Tatsächlich scheinen die Märkte dieses Mal nicht unbedingt selbstzufrieden zu sein. SKEW (der Black-Swan-Index), der die Wahrscheinlichkeit unbekannter Ereignisse misst, ist auf Rekordniveau gestiegen und bleibt hoch. Ein niedriger VIX und ein steigender SKEW geben widersprüchliche Signale für die Selbstzufriedenheit der Anleger – es gibt keinen unbestrittenen Hinweis auf Euphorie am Markt.

- Es gibt keine Blase am Horizont

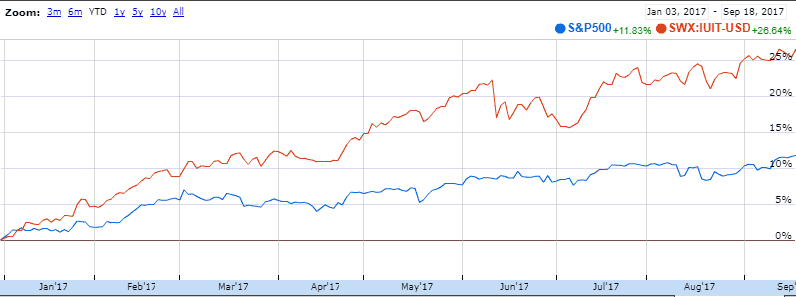

FAANG-Aktien haben den Markt in letzter Zeit angetrieben. Der Technologiesektor von S&P ist seit Jahresbeginn um 271 TP4T gestiegen, während der Anstieg von S&P um 121 TP4T zu verzeichnen ist. Der Technologiesektor mag überhitzt sein, aber eine Dotcom-Blase scheint nicht im Entstehen zu sein. Wieso den?

- Die FAANG-Aktien sind Mammuts mit realen Erträgen und massiven Kassenbeständen – sie sind robust genug, um externen Störungen standzuhalten, im Gegensatz zu den Start-ups der Dotcom-Ära mit ihren wackeligen Geschäftsmodellen.

- Eine zunehmende Abneigung der Tech-Akteure, an die Börse zu gehen, hat Unicorns (Privatunternehmen im Wert von über $1 Milliarden) hervorgebracht, die zunehmend nicht von Privatanlegern über Börsengänge, sondern von privaten Akteuren wie VCs/PEs finanziert werden. Anders als in der Dotcom-Ära, als Kleinanleger beim Platzen der Blase verbrannt wurden, sind diesmal viele dieser überbewerteten Unternehmen privat und werden von institutionellen Anlegern finanziert, die über eine höhere Fähigkeit verfügen, potenzielle Schocks zu absorbieren

Sind die Treiber des aktuellen Bullenlaufs nachhaltig?

- Globale Erholung lau, aber stetig

Die aktuelle Erholung scheint nachhaltig zu sein. Wieso den?

-

- Es ist breiter angelegt

Pro die Juli Economic Update des IWF, wird für die fortgeschrittenen Volkswirtschaften im Jahr 2017 ein Wachstum von 21 TP4T prognostiziert, wobei die Eurozone (1,91 TP4T) und Japan (1,31 TP4T) an Fahrt gewinnen – diese Volkswirtschaften litten unter negativem Wachstum und bremsten das globale Wachstum nach der Krise, aber es gibt eine Trendwende Flut jetzt, mit diesen Volkswirtschaften zeigen Wachstumsdynamik. Unter den Schwellenländern hat sich das Wachstum in China stabilisiert und wird voraussichtlich 2017 bei 6,71 TP4T wachsen

-

- Gekennzeichnet durch niedrige Inflation

Trotz der Erholung des globalen Wirtschaftswachstums bleibt die globale Inflation weiterhin günstig. Eine niedrige Inflation ist dem Wirtschaftswachstum förderlicher und deutet darauf hin, dass das globale Wirtschaftswachstum noch nicht überhitzt oder einen Sättigungspunkt erreicht hat

- Unternehmensgewinne werden von mehreren Katalysatoren gestützt

Die Wachstumsrate der S&P-Unternehmensgewinne ist gestiegen – von 1,71 TP4T im 3. Quartal 2016 auf 17,71 TP4T im 1. Quartal 2017. Dieser starke Anstieg wurde durch mehrere Katalysatoren unterstützt. 1) Eine robuste wirtschaftliche Erholung treibt das Unternehmenswachstum voran und erhöht die Kapazität für neue Unternehmensinvestitionen. 2) Die US-Wirtschaft, die auf Vollbeschäftigungsniveau arbeitet, hat die Konsum- und Investitionskapazität der Verbraucher erhöht.

Steigende Privatausgaben und Unternehmensinvestitionen unterstützen höhere Aktienkurse. Es wird erwartet, dass Trump-Reformen diese Dynamik verstärken werden. Zugegeben, er hält vielleicht nicht alle seine Versprechen ein, aber die Wahrscheinlichkeit einer Form von Steuerreformen bleibt wahrscheinlich, wenn nicht sogar alle. Selbst die kleinste Steuerreform könnte die Unternehmensgewinne sofort in die Höhe treiben.

Bedrohungen für den Bullenlauf bleiben bestehen

Obwohl diese Indikatoren ermutigend sind, sollten Anleger auf verschiedene Vorbehalte achten, die potenzielle Katalysatoren für das Entgleisen des Bullenlaufs sein könnten.

- China ist eine Bedrohung für das globale Wirtschaftswachstum

Chinas Sorgen um eine harte Landung mögen nachgelassen haben, aber ohne Strukturreformen bleiben Zweifel an der Nachhaltigkeit seines schuldengetriebenen Wachstums. Angesichts der Tatsache, dass es 1/3 zum weltweiten BIP-Wachstum beiträgt, könnte eine Verlangsamung in China mit einem Rückgang von sogar 11 TP4T das globale Wirtschaftswachstum um 0,31 TP4T beeinträchtigen.

- Trump-Reformen werden möglicherweise nicht zustande kommen

Anleger kauften sich nach den Trump-Wahlen Aktien in Erwartung eines Anstiegs der Unternehmensgewinne durch seine vorgeschlagenen wirtschaftsfreundlichen Reformen. Seitdem haben ständige Verzögerungen bei der Umsetzung von Reformen Zweifel an Trumps Fähigkeit geweckt, seine Pläne zu durchschauen. Alle Nachrichten, die diese Zweifel bestätigen, könnten zu einem erheblichen Rückzug der Anleger führen – nicht so sehr wegen der Verzögerung bei den erwarteten Gewinnen, sondern weil die Stimmung tief getroffen wird.

- Geopolitische Risiken könnten den Handel und die Stimmung beeinträchtigen

Eskalierende Spannungen in Nordkorea, ein möglicher Handelskrieg zwischen den USA und China und laufende Brexit-Gespräche prägen weiterhin die globale Marktlandschaft. Diese Bedrohungen könnten stark genug sein, um eine Panik auf den globalen Märkten auszulösen und massive Ausverkäufe zu fördern. Auch wenn sie keine Panik auslösen, tragen sie doch zu Marktnervosität bei, die sich auf die Marktbewertungen auswirken könnte, wenn Anleger die Risiken neu bewerten

- Steigende Inflation – die Fed könnte die Zinsen schneller erhöhen

Die globale Erholung zieht an und die Inflation ist zahm. Die aktuellen Zinserhöhungen der Fed haben die Märkte gestützt, da sie dies als Zeichen des wirtschaftlichen Vertrauens ansehen. Sobald jedoch die globale Erholung Fahrt aufnimmt und die Inflation zu steigen beginnt, wird die Fed auf deutlich schnellere Zinserhöhungen zurückgreifen, was die Unternehmensgewinne und in der Folge die Aktienkurse beeinträchtigen wird

Das Urteil

Der Bullenlauf, so scheint es, ist gekommen, um zu bleiben. Die Treiber scheinen nachhaltig und die Anlegerstimmung ist nicht annähernd euphorisch. Aber angesichts der externen Bedrohungen für die Langlebigkeit des Bullenmarktes ist Selbstgefälligkeit nicht wünschenswert. Kurzfristige Korrekturen und Marktvolatilität werden kurzfristig erwartet – sei es durch Gewinnmitnahmen, Schwankungen der Unternehmensgewinne oder geopolitische Faktoren. Gibt es also eine Möglichkeit, das eigene Risiko zu reduzieren, ohne das potenzielle Aufwärtspotenzial des Bullenmarktes aufzugeben? Hier sind ein paar Strategien, die Sie beachten sollten, während Sie diesen Bull Run vernünftig reiten:

- Investieren Sie weiter in Eigenkapital, wenn auch gestaffelt: Anleger sollten einen mittel- bis langfristigen Horizont verfolgen und regelmäßig in Aktien investieren. Die Staffelung ihrer Investitionen durch SIPs wird den Anlegern helfen, die kurzfristige Volatilität zu überstehen und die Fallstricke zu vermeiden, während Marktspitzen Pauschalinvestitionen zu tätigen

- Portfoliorisiko reduzieren: Risikoreiche Anlagen wie Penny Stocks sollten strikt vermieden werden, da sie in einem Marktabschwung am anfälligsten sind. Anleger sollten ihr Portfolio nach überbewerteten Aktien durchsuchen; konzentrieren sich auf Aktien mit stärkeren Fundamentaldaten und Sektoren, mit denen sie sich wohlfühlen. Sie sollten vermeiden, ihre Investitionen auf einen einzigen Sektor zu konzentrieren

- Vermeiden Sie den Drang, schnelles Geld zu verdienen: Kleineren Anlegern wird empfohlen, den Tageshandel zu vermeiden oder sich mit exotischen Anlagen zu beschäftigen, die sie nicht verstehen. Sie sollten Hebelwirkung vermeiden.

- Erwägen Sie, Portfolios zu versichern: Da die Volatilität historische Tiefststände erreicht hat, ist der Kauf von Volatilitätsindizes wie dem S&P VIX Index eine günstige Möglichkeit, sich gegen einen unerwarteten Abschwung an den Märkten abzusichern. Die Auszahlung der langfristigen tiefen OTM-Optionen ist erheblich, wenn es aus irgendeinem Grund zu einer größeren Korrektur an den Märkten kommt.

01.01.2018 um 7:27 Uhr

Schön