Riepilogo

- La performance storica di Apple e Microsoft mostra perché gli investitori devono guardare oltre il rapporto prezzo/utili.

- Avresti fatto più soldi investendo in Apple quando era scambiato a un multiplo P/E di 100+ rispetto a quando era scambiato a circa 10.

- Facebook, Apple e Yahoo sono relativamente economici ai livelli attuali, mentre LinkedIn è il più costoso di tutti.

Obbiettivo

Mentre il rapporto P/E è un buon punto di riferimento per confrontare aziende e settori, potrebbe non essere così rilevante per le aziende ad alta crescita. Ho esaminato i dati storici per capire se esiste una correlazione tra i rapporti P/E e i rendimenti azionari per le società ad alta crescita e ho utilizzato tale analisi per identificare i titoli tecnologici "economici" e "costosi".

Metodologia, Fonti e Limitazione dell'analisi

I dati sono stati raccolti principalmente dai bilanci pubblicati, da Yahoo Finance e da Google Finance. Ho cercato di raccogliere tutti i dati storici su cui si può fare affidamento. Tuttavia, poiché sono stati estratti da varie fonti e mentre ho cercato di assicurarmi che i prezzi siano stati aggiornati per frazioni e dividendi, ti chiedo di considerare questi dati come indicativi e di fare la tua due diligence prima di effettuare qualsiasi decisioni.

- I prezzi delle azioni, salvo diversa indicazione, sono i prezzi medi dell'anno;

- Le stime del consenso possono differire in modo significativo a seconda dell'aggregatore, ma ai fini di questa analisi ho utilizzato quelle riportate da Yahoo Finance. Inoltre, non è chiaro se i dati di Facebook considerino la diluizione in EPS a causa dell'acquisizione di WhatsApp;

- Il rapporto prezzo/utili, se non diversamente specificato, è il prezzo "medio" delle azioni per l'anno diviso per l'utile diluito per azione.

- La crescita come parte del rapporto PEG è considerata il tasso di crescita annuo composto in avanti per 2 anni dall'anno indicato.

- La liquidità netta è calcolata a (contanti + investimenti a breve termine + investimenti a lungo termine al valore "contabile" - debito a lungo termine)

Ci sono molti altri fattori che potrebbero aver influenzato le tendenze. Pertanto, questa analisi non può essere considerata isolatamente e dovrebbe essere considerata alla luce delle vostre opinioni fondamentali sul titolo.

Analisi Storica – Apple e Microsoft

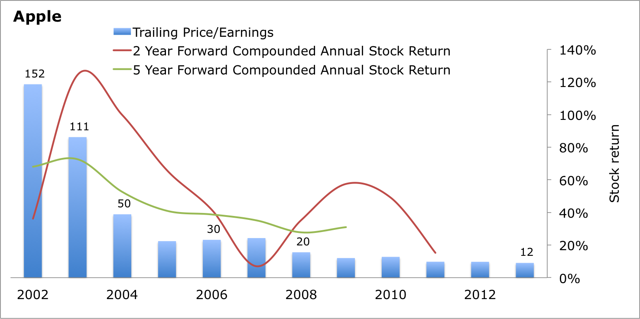

Cominciamo guardando Apple (NASDAQ:AAPL). Se avessi investito nel titolo quando nel 2002 era quotato a un P/E finale di 152 volte, avresti ottenuto rendimenti annuali composti di 35% nei prossimi due anni e di 70% nei prossimi cinque anni. I tuoi rendimenti sarebbero stati ancora più alti, se avessi investito nel 2003. In effetti, ciò che è interessante vedere è che quando il rapporto P/E del titolo è sceso fino a quasi 10 volte entro il 2011, anche i rendimenti si sono ridotti in modo significativo. Sì, questo è dovuto al calo della crescita degli utili dell'azienda. Diamo un'occhiata a questo nel prossimo grafico.

Fonte: analisi propria, rendiconti finanziari pubblicati, Yahoo Finance

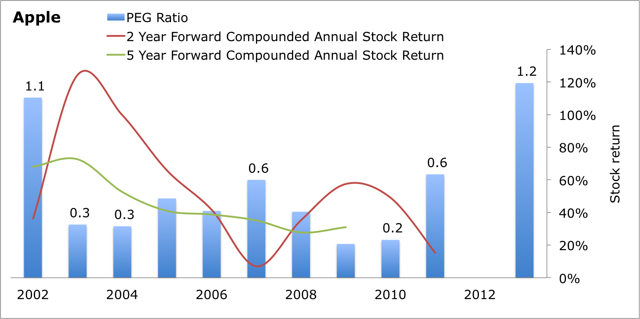

Se ora consideriamo la crescita nel grafico, includendo il rapporto Prezzo/Utili Crescita (P/E diviso per la crescita), puoi vedere che i rendimenti erano più alti quando hai investito nel titolo con un rapporto PEG basso. Avresti avuto il massimo rendimento se avessi investito nel 2003 e nel 2004.

Si noti che non esiste un valore PEG per il 2012 perché c'è stato un lieve calo dell'EPS dal 2012 al 2014 e il rapporto PEG non funziona con tassi di crescita negativi.

Fonte: analisi propria, rendiconti finanziari pubblicati, Yahoo Finance

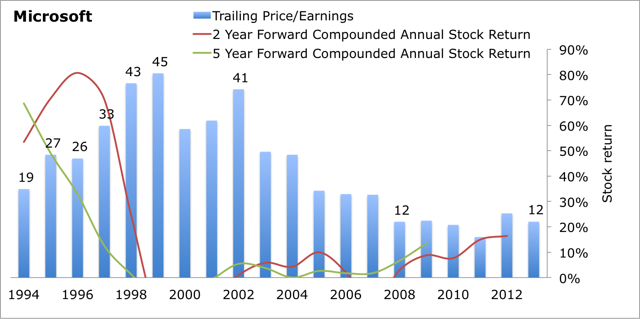

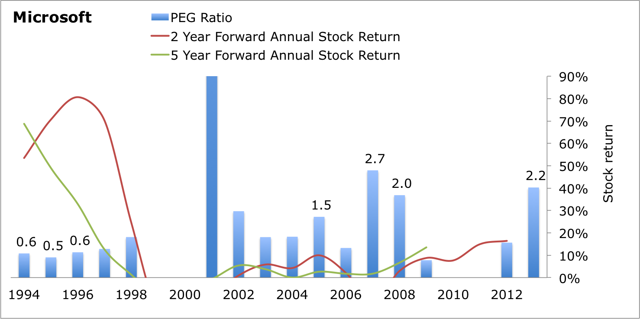

Vediamo ora se lo stesso vale per Microsoft (NASDAQ:MSFT) nel grafico sottostante. Si prega di notare che questo grafico è stato influenzato dalla bolla del 2000, quindi procedere con cautela. I rendimenti più elevati per il titolo sono stati ottenuti da coloro che hanno investito durante il periodo 1994-97, quando i rapporti PEG erano davvero bassi e anche quando il rapporto P/E era molto più alto di quanto abbiamo visto negli ultimi tempi.

Fonte: analisi propria, rendiconti finanziari pubblicati, Yahoo Finance

Fonte: analisi propria, rendiconti finanziari pubblicati, Yahoo Finance

Un'analisi simile per Google sarebbe stata utile, tuttavia, la recente scissione ha reso difficile ottenere facilmente dati affidabili. Inoltre, non ho incluso nessuna società che ha fallito dopo aver avuto un elevato multiplo P/E in passato. Questo perché le società considerate di seguito hanno prodotti o quote di mercato forti e, quindi, hanno meno probabilità di fallire.

Rapporto PEG ideale

Non esiste uno standard di settore prestabilito per questo, ma preferisco acquistare società con un rapporto PEG inferiore a 1, ovvero il loro tasso di crescita composto in avanti di 2-3 anni è superiore al loro rapporto P/E, indipendentemente da quanto è alto il P /E rapporto stesso è.

Valutazioni oggi

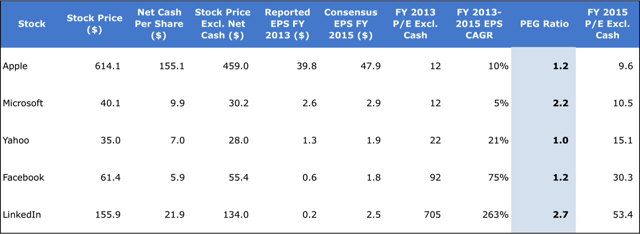

Quando elaboriamo il rapporto PEG per alcune delle principali aziende tecnologiche che hanno avuto un EPS positivo nel 2003, puoi vedere che Facebook (NASDAQ:FB), Apple e Yahoo (NASDAQ:YHOO) sono relativamente economici con un rapporto PEG di 1,0-1,2 anche se i rapporti P/E successivi e successivi di Facebook sono alti e LinkedIn è il più costoso a 2,7.

Fonte: analisi propria, rendiconti finanziari pubblicati, Yahoo Finance, Google Finance

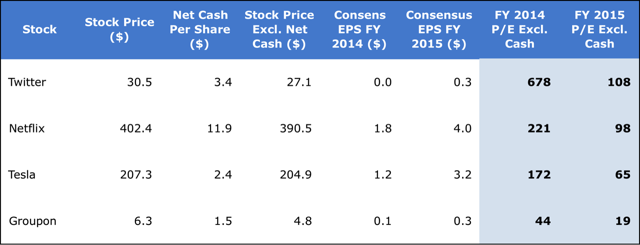

Per le aziende che non hanno riportato un EPS positivo nel 2013, non ho dati di consenso per il 2016, ed è anche troppo lontano nel futuro per un settore in rapida evoluzione. Pertanto, ho eseguito un confronto basato sui rapporti P/E forward per Twitter (NYSE:TWTR), Netflix (NASDAQ:NFLX), Tesla (NASDAQ:TSLA) e Groupon (NASDAQ:GRPN). La domanda è se queste aziende possono crescere più velocemente dei loro attuali rapporti P/E, cioè il loro rapporto PEG è inferiore a 1? Potrebbe anche essere meglio esaminare le loro opportunità di mercato e la capitalizzazione di mercato per decidere il loro valore reale.

Fonte: analisi propria, rendiconti finanziari pubblicati, Yahoo Finance, Google Finance

Le mie scelte migliori

- Facebook – Come utente, inserzionista e sviluppatore web, adoro i prodotti di Facebook e credo che potrebbe generare un EPS superiore al consenso, che ridurrà il suo rapporto PEG a meno di 1.

- Yahoo – Il rapporto PEG di Yahoo sarà molto al di sotto di 1 se si considera il valore effettivo dei suoi investimenti a lungo termine in Alibaba e Yahoo Japan.

- Mela – Apple ha avuto un paio di anni di crescita lenta, e questo potrebbe rendere le stime degli analisti per il 2015 troppo prudenti. Se credi, come me, che Apple potrebbe lanciare alcuni prodotti interessanti nel 2014 e nel 2015, il suo CAGR 10% 2013-2015 potrebbe essere troppo prudente e il rapporto PEG potrebbe essere inferiore a 1.

- Cinguettio – Come ho spiegato nel mio precedente articolo sul titolo, Twitter è nella fase del 'pessimismo' e l'andamento dei prezzi rispetto alla performance post-IPO di Facebook e LinkedIn mostra un potenziale di rialzo.

Conclusione

Se guardi solo ai rapporti P/E e ignori la crescita potenziale degli utili, è meno probabile che tu investa in startup e società ad alta crescita e perdi rendimenti forti; tuttavia, questi comportano un alto livello di rischio. Inoltre, sebbene il rapporto PEG sia un buon modo per identificare le opportunità di investimento, ciò che conta di più è se si crede nell'azienda e nel suo potenziale di crescita.

Chiarimenti: Sono lungo FB, AAPL, YHOO. Ho scritto io stesso questo articolo ed esprime le mie opinioni. Non ricevo compenso per questo (tranne che da Seeking Alpha). Non ho rapporti d'affari con nessuna società le cui azioni sono menzionate in questo articolo.

Informativa aggiuntiva: Potrei aprire una posizione lunga su Twitter nelle prossime settimane.

28/03/2016 alle 4:25

Mi piace quando le persone si incontrano e condividono opinioni. Ottimo sito, continua così!

30/12/2016 alle 8:04

Oh mio Dio! Incredibile articolo amico! Grazie

tanto, però sto avendo complicazioni con il tuo RSS. Non capisco il motivo per cui non posso

iscriviti ad esso. Potrebbe esserci qualcuno che ha problemi RSS simili?

Qualcuno che conosce la soluzione perfetta potrebbe gentilmente rispondere?

Grazie!!