Zusammenfassung des bisherigen SnapChat-IPO-Preistrends:

- Nach ihren Börsengängen durchlaufen Technologieunternehmen 4 Phasen: Euphorie, Pessimismus, Optimismus und Realismus.

- Snap Inc befindet sich offensichtlich in der Euphorie-Phase.

- Preisdaten von 7 Big-Tech-IPOs zeigen, dass die meisten Unternehmen in den ersten 180 Tagen nach dem Börsengang unter ihrem Börsenkurs bleiben. Die einzige Ausnahme unter den analysierten Unternehmen ist Google.

- Zwei wichtige Faktoren, die man im Auge behalten sollte – die Sperrfrist für den Börsengang, die bis zu einem Jahr beträgt, und das Unternehmen wird seine Quartalsergebnisse voraussichtlich am 20. April 2017 bekannt geben. Die Aktie kann um diese Daten herum sehr volatil sein.

- Zum Preis von $27 wird die Aktie mit einer Marktkapitalisierung von $35bn gehandelt. Das Unternehmen erwirtschaftete 2016 einen Umsatz von $404 Mio. gegenüber $59 Mio. im Jahr 2015. Sie gaben $924 Mio. aus, was zu einem Nettoverlust von $514 Mio. im Jahr 2016 führte. Analysten und Investoren, die die Aktie zu diesem Preis empfehlen oder kaufen, hoffen, dass das Unternehmen weiterhin aggressiv wachsen wird auch angesichts der Konkurrenz von Facebook, Instagram und Co.

- Ich werde versuchen, Put-Optionen auf Snap Inc zu kaufen, sobald der Handel mit Derivaten beginnt.

- Auf unserer mehrfach preisgekrönten Plattform CityFALCON können Sie alle relevanten Nachrichten und Tweets zu Snap Inc verfolgen hier.

Im Jahr 2014 habe ich eine ähnliche Analyse auf Twitter durchgeführt; siehe den vollständigen Artikel hier. Es stellte sich heraus, dass Twitter den Weg von Groupon und Zynga gegangen ist, was für Investoren nicht gut war.

Meine ursprüngliche These von 2014 scheint immer noch gültig zu sein. Technologie-IPOs haben einige Ähnlichkeiten in ihrer Preisbewegung nach der Notierung gezeigt. Sie alle scheinen 4 Phasen durchlaufen zu haben:

- Anfängliche „Euphorie“, weil alle versuchen, die Aktie zu ergattern, und weil Analysten unrealistische Erwartungen setzen und hohe Bewertungen rechtfertigen;

- Ein Zustand des „Pessimismus“, nachdem Unternehmen die frühen unrealistischen Erwartungen nicht erfüllt haben, und eine Verringerung des Engagements von Fonds und Institutionen;

- „Erholung und Optimismus“, sobald das Unternehmen beginnt, die niedrigen Erwartungen zu übertreffen, und

- „Realismus“ setzt ein und die Aktie versucht, ihren fundamentalen Wert zu finden.

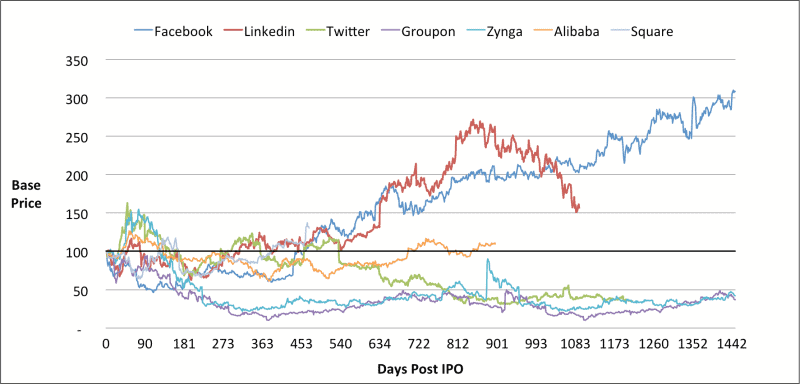

Für die 7 von uns analysierten Unternehmen zeigt das längerfristige Diagramm, dass Facebook selbst nach einem schlechten Start im ersten Jahr nach dem Börsengang der wahre Gewinner war. Groupon, Twitter und Zynga hatten Mühe, nach der anfänglichen Euphorie auch nur annähernd an den Listenpreis heranzukommen. Alibaba und Square liegen über ihrem Listenpreis, aber das sind noch relativ frühe Tage.

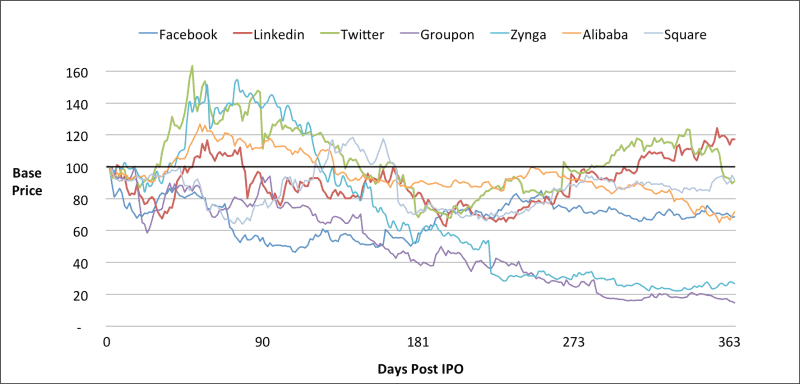

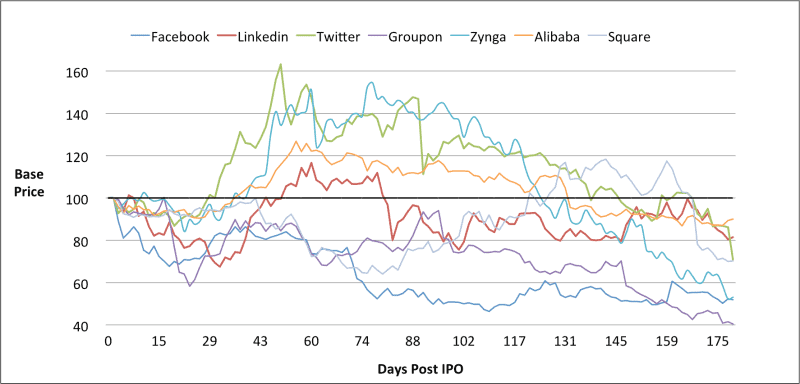

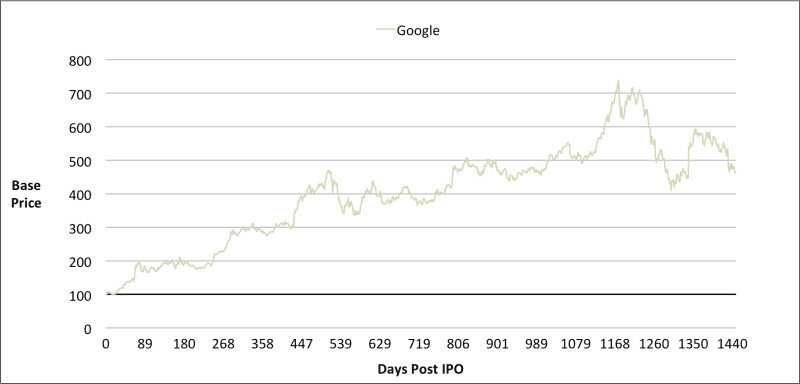

Um den Vergleich zu erleichtern, ist in den folgenden Diagrammen der Schlusskurs von Tag 1 (und NICHT der IPO-Preis) auf 100 indexiert.

Es gibt mehrere andere Faktoren, die die Preisentwicklung und den Schlusskurs am Tag 1 beeinflusst haben könnten, darunter die Verfügbarkeit hochwertiger Technologieaktien beim Börsengang, die geopolitische Lage und die Wirtschaftstätigkeit. Wir ignorieren diese jedoch für die Zwecke dieser Analyse.

Wenn wir uns das Diagramm für das erste Jahr nach der Notierung ansehen, zeigt es, dass nur Linkedin und Twitter es geschafft haben, für einen signifikanten Zeitraum vor der Einjahresmarke über dem Notierungspreis zu bleiben.

Am interessantesten ist jedoch, wie sich diese Börsengänge in den ersten 180 Tagen nach der Notierung entwickelt haben. Die meisten wurden deutlich unter ihrem Listenpreis gehandelt.

Die einzige Ausnahme, die unserer Meinung nach nicht in diese Analyse passte, war Google. Was für ein Stern! Nicht nur an der 180-Tage-Marke, sondern Jahre später ist es immer noch oben.

Achten Sie auf die Sperrfrist

Eine IPO-Sperrfrist ist eine vertragliche Beschränkung, die es Insidern, die die Aktien eines Unternehmens halten, vor dem Börsengang verbietet, die Aktien für einen Zeitraum zu verkaufen, der normalerweise 90 bis 180 Tage nach dem Börsengang des Unternehmens dauert.

Am Ende der Sperrfrist sehen Sie möglicherweise einige der Insider und frühen Investoren, die die Aktien liquidieren, was die Aktie unter Druck setzen könnte.

Im Fall von Snap scheinen sie die Sperrfrist für einige Investoren bei einem Jahr gehalten zu haben, was viel höher ist als der Standard von 180 Tagen. Dies ist ein guter Schritt des Unternehmens, um Vertrauen in seinen Börsengang zu zeigen und qualifizierte Investoren anzuziehen, die an die Zukunft des Unternehmens glauben und nicht nur an Börsenspekulanten.

Zusammenfassung

Snap Inc könnte sich so weiter erholen wie Google, aber ich bin sicher, dass ich nicht der einzige bin, der glaubt, dass der Hype hinter Snap Inc ähnlich klingt wie das, was wir für Groupon gesehen haben. Selbst der langjährige Outperformer Facebook hatte in den ersten 180 Tagen nach der Notierung zu kämpfen. Ich werde versuchen, Put-Optionen zu kaufen und meinem Portfolio hinzuzufügen, wenn die Rallye für Snap Inc anhält, wobei mein Ziel darin besteht, in den ersten 180 Tagen auszusteigen.

Auf unserer mehrfach preisgekrönten Plattform CityFALCON können Sie alle relevanten Nachrichten und Tweets zu Snap Inc verfolgen hier

Schreibe einen Kommentar