Sie fragen sich sicherlich, was ein Baseballschlag mit der Bewertung eines Unternehmens zu tun hat, aber das ist das erste, was ich den meisten unserer Investoren mitteilen möchte – wir machen einen Homerun, auch wenn es bedeutet, dass wir die Chance haben, auszusteigen. Mehr dazu später im Beitrag.

Als Value-Investor möchte ich Vermögenswerte kaufen, die unter ihrem „inneren“ Wert notiert sind. Wenn Sie in London sind, kommen Sie zum Londoner Value Investing Club, wo wir über 2,5 000 Mitglieder haben und jeden Monat 2 Veranstaltungen veranstalten. Bei CityFALCON wollten wir sicherstellen, dass unsere Crowdfunding-Runde angemessen bewertet ist und Investoren angemessen für die Risiken entschädigt werden, die mit Investitionen in Start-ups verbunden sind. Dies ist Teil unserer Bemühungen, diese spezielle Crowdfunding-Kampagne zur transparentesten aller Zeiten zu machen.

Wenn Sie uns in dieser Runde unterstützen und mitmachen möchten CityFALCON bekunden Sie als Eigenkapitalinvestor Ihr Interesse hier.

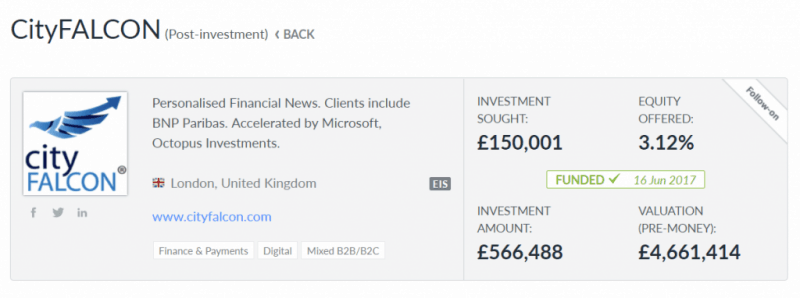

Nur ein 10% Anstieg der Bewertung aus der letzten Runde:

Wir schlossen unsere £550.000-Runde auf Seedrs im Juni 2017 mit einer Post-Money-Bewertung von c. £5,2 Millionen.

Nach der Anpassung um Mitarbeiteraktienoptionen liegt die kommende Runde bei einem Anstieg von nur 10% gegenüber der vorherigen Runde. Wir haben seit unserer letzten Runde viel erreicht und hätten die Bewertung noch weiter steigern können, aber wir möchten, dass unsere Kampagne für das Publikum sehr attraktiv ist.

Folgendes haben wir in den letzten 17 Monaten erreicht:

- Wir haben unsere Systeme mithilfe der Verarbeitung natürlicher Sprache (NLP) neu strukturiert und die Produkte erheblich verbessert. Probiere sie aus! Sehen Sie sich die 2 Minuten unten an, wie unsere NLP-Engine funktioniert:

- Neue Kunden für unsere Unternehmens-API gewonnen

- Gestartet auf Amazon Echo und Google Home

Die Grundlagen der Wertermittlung

Der Preis eines finanziellen Vermögenswerts hängt von zwei Faktoren ab – Angebot und Nachfrage. Angebot und Nachfrage für einen bestimmten finanziellen Vermögenswert werden jedoch von zahlreichen anderen Faktoren bestimmt, die wir in diesem Dokument erörtern werden. Hier sind ein paar Beispiele:

- Der Preis für Immobilien in den Städten London, New York City und Mumbai ist viel höher als der Preis für identische Immobilien in anderen Städten, obwohl sehr ähnliche Rohstoffe, Arbeitskräfte und Technologien verwendet wurden, um sie zu entwickeln.

- Der Rohölpreis wird fast ausschließlich durch Angebot und Nachfrage bestimmt. Im vergangenen Jahr gab es ein weltweites Überangebot an Öl, das auf eine erhöhte nordamerikanische Produktion zurückzuführen war, gepaart mit einer dramatischen Reaktion der OPEC, um gleichzeitig ihre eigene Produktion zu erhöhen. Dieser enorme Anstieg des Angebots, ohne den entsprechenden Anstieg der Nachfrage, ließ die Ölpreise weltweit fallen.

Natürlich steigen in Zeiten niedriger Zinsen und hoher Liquidität die Preise von Vermögenswerten im Allgemeinen aufgrund eines allgemeinen Anstiegs des Preisniveaus (Inflation), was zu überbewerteten finanziellen Vermögenswerten führen kann. Aus diesem Grund sehen wir einige Start-ups und „Einhörner“, die Aktien ausgeben und Kapital zu unglaublich hohen Bewertungen beschaffen. Der Fundamentalwert ist jedoch auch relativ und könnte sich nach oben und unten bewegen, wenn wir mehr Daten sammeln und ein besseres Verständnis des jeweiligen Vermögenswerts und Sektors erlangen.

Beispiel: Viele produktbasierte Technologieunternehmen wie Facebook, Google und Snapchat hatten in ihren Anfängen keine nennenswerten Einnahmen. Diese Unternehmen werden ganz anders bewertet als Unternehmen mit einem bewährten Geschäftsmodell und Umsätzen wie IBM, Microsoft und Apple.

Empfohlene Lektüre

Warum Sie es vermeiden sollten, in Startups zu investieren, die sich selbst unterbewerten

Natürlich ist die Bewertung nie schwarz und weiß. Es ist unmöglich, die zukünftige Entwicklung eines Unternehmens auf der Grundlage seiner aktuellen Bewertung zu bestimmen. Wenn Sie jedoch der Meinung sind, dass das Unternehmen, in das Sie investieren, zu unterbewertet ist, sollte es Sie in Zweifel ziehen. Meine persönlichen Bedenken gegenüber Unternehmen, die sich selbst unterbewerten, sind:

1) Sie werden höchstwahrscheinlich scheitern, weil sie nicht genug Kapital aufbringen.

2) Mit einem geringen persönlichen Anteil am Start-up hat der Unternehmer nicht die Chance, den Sprung in eine Vollzeitstelle im Unternehmen zu verhindern.

3) Wie können wir erwarten, dass sie in der Lage sein werden, ihr Produkt/ihre Dienstleistung effektiv an Kunden zu verkaufen, wenn sie gegenüber aktuellen Investoren zu wenig verkaufen? Wie können Anleger auch erwarten, dass zukünftige Fundraising-Runden nicht mit einer ebenso niedrigen Bewertung durchgeführt werden?

Empfohlene Lektüre

- Wie bewertet ein Frühphaseninvestor ein Startup? Seedcamp

- Das Geheimnis der britischen Start-up-Bewertung (CityFALCON-Blog)

- Wie die Startup-Bewertung funktioniert – Messung des Potenzials eines Unternehmens

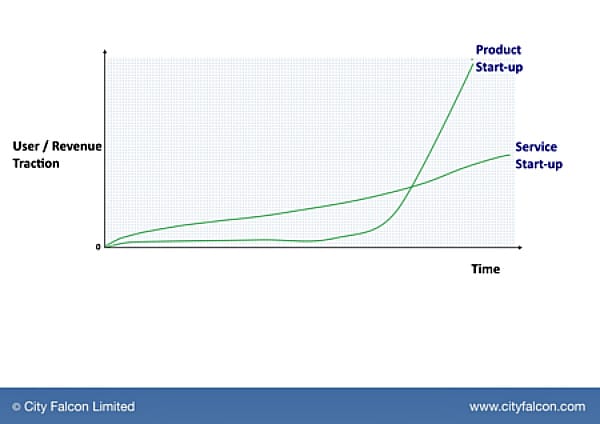

Produkt- und Dienstleistungsunternehmen müssen unterschiedlich bewertet werden

Benutzer-/Umsatztraktion, dh „wie viele Benutzer haben Sie oder wie viel Umsatz erzielen Sie“, ist das Standard-Investitionskriterium, das von den meisten Investoren verwendet wird. Produktbasierte Start-ups sind von Natur aus mit einem höheren Risiko verbunden, und Investoren mögen natürlich trotz ihres Wunsches nach hohen Renditen kein Risiko. Aus diesem Grund sehen wir keine produktbasierten Start-ups wie Facebook, Linkedin und Twitter aus Großbritannien kommen. Für dienstleistungsbasierte Start-ups ist es wesentlich einfacher, eine Finanzierung zu erhalten. Hier bei CityFALCON mussten wir mehr als 2 Jahre damit verbringen, unser Produkt zu entwickeln!

Was ist also der Unterschied zwischen einem produkt- und einem dienstleistungsbasierten Start-up? Denken Sie an jemanden, der ein Mietmodell für Immobilien, eine ausgelagerte Entwicklung oder eine Designagentur gründet – all dies sind Dienstleistungs-Start-ups. Typischerweise könnten diese Unternehmen möglicherweise innerhalb von 1-2 Monaten mit der Generierung von Einnahmen beginnen. Bei einem produktbasierten Unternehmen müssen Sie etwas Geld „verbrennen“, um ein Produkt entwickeln zu können, und einige Produktunternehmen, die heute erfolgreich sind, haben in ihrem ersten Betriebsjahr keine Einnahmen erzielt. Gleichzeitig sage ich nicht, dass Sie etwas nur für ein Jahr bauen sollten, ohne Kundenentwicklung und Feedback. Das erfolgreiche produktbasierte Start-up muss sicherstellen, dass das, was es baut, ein Problem löst und dass nach seiner Fertigstellung eine aktive Nachfrage nach seinem Produkt besteht. Leider können Sie während dieser Entwicklungsphase nicht damit beginnen, Benutzer und Einnahmen zu verfolgen, und dies stellt die Finanzierung dar.

Warum sollte also bei all diesen Abschreckungen jemand ein produktbasiertes Start-up aufbauen, wenn man so lange Geld verbrennen muss? Es ist der Vorteil und die Skalierbarkeit des Projekts. Bei den meisten gut gebauten Produkten kann das gesamte Team am Strand sein und Sie können immer noch neue Benutzer und Einnahmen gewinnen. Bei einem Service-Start-up müssen Sie möglicherweise mehr Mitarbeiter einstellen oder mehr Ressourcen für jede Umsatzsteigerung hinzufügen.

Empfohlene Lektüre

- Warum ich es mir zweimal überlegen würde, bevor ich wieder ein PRODUKT-Startup in Großbritannien aufbaue (CityFALCON-Blog)

- So skalieren Sie ein Unternehmen: Nicht alle Geschäftsmodelle sind gleich

- Service vs. Produkt – Die Führung eines Dienstleistungsunternehmens ist schwierig, aber die Führung eines Produktgeschäfts ist einfacher

Wir haben ein Produkt, von dem Kunden denken, dass es in den Arsch tritt

Unser Produkt ist in keiner Weise perfekt und es gibt eine Menge zu tun, aber es ist viel besser als viele andere Optionen für Investoren und Händler.

Wir haben kein Verkaufsteam. Von Anfang an bestand unsere Strategie darin, ein Produkt zu entwickeln, das sich selbst verkauft, ähnlich den Strategien, die zuvor von den Start-ups Slack und Atlassian verfolgt wurden. Wir konzentrieren uns auf die Suchmaschinenoptimierung, die Erstellung hochwertiger Inhalte und die Verbesserung unserer Präsenz; Unternehmen und Kunden, die uns brauchen, zu ermöglichen, uns zu finden. Schon in unserer frühen Phase unterstützen wir eine große Bank wie BNP Paribas und lassen FinTech und andere Unternehmen unsere API in ihre Systeme integrieren. Auch die frühe Kundenakzeptanz und das Feedback waren positiv. Nehmen Sie uns jedoch nicht beim Wort, probieren Sie die Plattform selbst aus!

In den kommenden Monaten werden wir versuchen, die meisten Onboarding-Schritte für Geschäftskunden zu automatisieren und diesen Benutzern die Freiheit zu geben, unsere Plattformfähigkeiten zu analysieren, einen Preisplan anzupassen, zwischen verschiedenen Widgets und APIs auszuwählen, anpassbaren Code herunterzuladen und sofort loszulegen . All dies könnte getan werden, während das CityFALCON-Team Margaritas am Strand schlürft.

Empfohlene Lektüre

- Dieses $5-Milliarden-Softwareunternehmen hat kein Verkaufspersonal

- Keine Verkäufer für uns, sagt CEO des $4 Milliarden Startup Slack

Die meisten Start-ups im Silicon Valley bringen 1 TP5T1 Mio. bei einer Pre-Money-Bewertung von $4 Mio. auf

Finanzielle Start-ups sind kapitalintensive Unternehmungen, und daher muss mehr Geld aufgebracht werden als bei traditionellen Start-ups. Die Mittel werden in der Regel verwendet, um das Produkt so weit wie möglich zu skalieren, da im Bereich der Technologieunternehmen die Skalierung vor dem Gewinn steht. Der Zielmarkt im FinTech-Segment ist sehr groß, daher ist es wichtig, das Produkt so weit wie möglich zu skalieren, bevor man sich auf den Gewinn konzentriert. Das Silicon Valley erkennt dies an, und daher sind die Bewertungen in der Region viel höher als in anderen Technologiesektoren, einschließlich Großbritannien, auf der ganzen Welt.

Investoren sind bereit, diese Unternehmen trotz fehlender Einnahmen zu solchen Bewertungen zu bewerten, weil sie sich bewusst sind, dass das Unternehmen sein Startkapital verwenden muss, um die gewünschten Renditen zu erzielen, um ein qualitativ hochwertiges und skalierbares Produkt aufzubauen. Diese Strategie wurde in der Vergangenheit repliziert, mit Beispielen wie Snapchat, das allein aufgrund der Benutzertraktion Millionen sammelte.

Empfohlene Lektüre

Die einen Kosten, die die meisten Menschen ignorieren, wenn sie eine potenzielle Investition oder andere Möglichkeiten im Leben betrachten, sind die Opportunitätskosten.

Ein potentieller Investor sagte einmal zu mir:

„Wenn Ihr Startup scheitert, was werden Sie verlieren? Ich verliere mein Geld, während du einen Job bekommst“.

CityFALCON ist mein Baby. Mir wurde gesagt, dass sie nur eine 10%-Chance auf Erfolg hat, aber ich werde alles tun, um sie am Leben zu erhalten. Dieser Drang, mein Startup über Wasser zu halten, ging manchmal auf Kosten meiner Gesundheit, meiner Beziehungen und jeder anderen Facette meines Privatlebens. Ich bin jedoch fest davon überzeugt, dass Sie Ihre Zeit verschwenden, wenn Sie nicht von Ihrem Startup besessen sind.

Wie weit sind wir bereit zu gehen, um das Geschäft zu unterstützen? Ich warf alle Zweifel beiseite und sprang mitten im finsteren Winter ins eiskalte Wasser, nur für die Belichtung (und eine Chance auf den Preis des Wettbewerbs). Beobachten Sie meine volle Tonhöhe aus einem Eisloch in der zugefrorenen Ostsee hier.

Sie könnten einen Job in einem Unternehmen bekommen, und mit der Art und Weise, wie die Gehälter in der Tech-Welt explodieren, könnten Sie ein ziemlich luxuriöses Leben führen. Ein Startup ist ein Spiel, das fünf, sechs oder sieben Jahre dauert. Sie können dies an früheren Start-up-Exits und an den Reverse-Vesting-Bedingungen erkennen, die VCs Ihren Term Sheets hinzufügen. Wenn Investoren Ihnen also Geld geben, ist es wichtig, sich daran zu erinnern, dass Sie als Unternehmer auch einen Beitrag leisten. Du verpflichtest mindestens die nächsten 5 Jahre deines Lebens, dein Blut, deinen Schweiß (und manchmal auch deine Tränen) für dein Startup.

Natürlich verdient jeder ein anderes Gehalt. Nehmen wir an, ein Unternehmer, der den Mut hat, ein Unternehmen zu gründen, ist mindestens 75.000 £ pro Jahr wert. Dies ist eine konservative Schätzung, und die Zahl könnte je nach Erfahrungsniveau zwischen 200.000 und 300.000 GBP betragen. Daher könnten die diskontierten Opportunitätskosten für einen Unternehmer über einen Zeitraum von fünf Jahren in London bis zu 1 Mio. £ betragen.

Empfohlene Lektüre

FinTech-Unternehmen benötigen höheres Kapital, können aber auch höhere Exits erzielen

Was wir bauen, ist ein vollständig skalierbares FinTech-Produkt, das deutlich mehr Ressourcen benötigt als ein durchschnittliches Tech-Produkt. Wie Sie vielleicht wissen, steigen die Kosten für die Einstellung von Entwicklungs- und Technologietalenten, insbesondere mit finanziellem Scharfsinn oder Interesse, schnell an. Da die Kosten für Bauprodukte hoch sind, sind Unternehmen bereit, höhere Multiplikatoren für FinTech-Akquisitionen zu zahlen.

Empfohlene Lektüre

- Warum sich Investoren über die FinTech-Revolution freuen sollten (CityFALCON-Blog)

- Fintechs $138-Milliarden-Gelegenheit

Denken Sie darüber nach, wie viel es für ein Unternehmen kosten würde, dieses Produkt zu bauen

Wenn ein Finanzinstitut dasselbe Produkt wie CityFALCON bauen würde, wäre der diskontierte Wert der prognostizierten Kosten für den Bau dieses Produkts in London viel höher als unsere Bewertung. Hinzu kommt meine persönliche Hypothese, dass die Wahrscheinlichkeit des Scheiterns von unternehmensinternen Projekten höher ist als die von Start-ups, und Sie sehen, dass unsere Bewertungsspanne ziemlich konservativ ist.

Beziehungen haben Wert, und wir haben bestehende Beziehungen zu und Unterstützung von einigen der Top-Player auf dem Markt

Obwohl wir während unserer Produktentwicklungsphase keine nennenswerten Einnahmen erzielen, haben wir mehrere Beziehungen, die sich in der Zukunft verwirklichen könnten.

Wir haben mehrere Auszeichnungen und Anerkennungen von Organisationen auf der ganzen Welt erhalten. 2015 belegten wir den zweiten Platz bei Twitters globaler Start-up-Wettbewerb, und zuerst in der Wettbewerb „Next Big Idea in FinTech“. vom Ministerium von Ontario. CityFALCON kam unter den Final 10 ins Ziel Standard Bank Global PathFinders-Challenge, und innerhalb der Final 10 in der EMEA-Gruppe am UBS Future of Finance Wettbewerb. Weitere unserer jüngsten Anerkennungen finden Sie hier hier.

Ebenso haben wir letztes Jahr den Microsoft Accelerator absolviert und werden jetzt von Microsoft unterstützt. Sie haben uns bereits Azure Cloud Credits zur Verfügung gestellt, was bedeutet, dass wir die nächsten 3 Jahre nichts für Serverkosten ausgeben müssen.

Wir haben Affiliate-Deals mit mehr als 10 führenden Marken im Finanzbereich, darunter IG, City Index, eToro, Seedrs und Syndicate Room.

Unsere bestehenden Investoren werden ebenfalls mit der gleichen Bewertung an der Runde teilnehmen

Unsere derzeitigen Investoren sind sehr motiviert, den Erfolg von CityFALCON zu sehen, und werden auf diesem Bewertungsniveau zu dieser Crowdfunding-Runde beitragen. Die Tatsache, dass diese Investoren das Vertrauen haben, auf diesem Bewertungsniveau erneut zu investieren, sollte Ihnen vermitteln, dass in diesem Bereich ein erhebliches Potenzial für höhere Renditen in der Zukunft besteht, wenn wir die Plattform weiter skalieren, partnerschaftlich vermarkten und entwickeln. Bitte beachten Sie, dass die Beträge, die sie investieren werden, viel niedriger sein werden als die, die sie in früheren Runden investiert haben.

Eine angemessene Bewertung hilft, Talente anzuziehen und zu halten

Eine angemessene Bewertung, die auf diese Finanzierungsrunde angewendet wird, schafft Vertrauen in unser großes Team qualifizierter Mitarbeiter, da sie sehen können, wie ihre Aktienwertoptionen steigen. In ähnlicher Weise erwägen neue Mitarbeiter auf der Grundlage der aktuellen Bewertung die Umwandlung von Bargeld in Aktienoptionen, und ein unterbewertetes Unternehmen könnte zu einer höheren Verwässerung durch Mitarbeiteraktienoptionen führen. Unser Ziel war es immer, die Interessen aller Parteien in Einklang zu bringen, und wir werden neue Aktienoptionen mindestens zu dem Preis ausgeben, den wir in dieser Runde erhöhen.

Unsere Konkurrenten haben mehr Geld gesammelt als unsere Bewertung

Frühere Bewertungen, die auf unsere Wettbewerber angewendet wurden, waren ähnlich oder viel höher als die Spanne, die wir auf CityFALCON anwenden.

Ausstiege im FinTech-Bereich werden zu höheren Bewertungen erfolgen

Viele Anleger sind besorgt darüber, ob eine Anlage zum aktuellen Wert ihnen ausreichend Spielraum bietet, um eine Rendite zu erzielen. Wenn ein Start-up zu hoch bewertet wird, zahlt der Investor möglicherweise eine zu hohe Prämie, und es ist möglich, dass er während der gesamten Haltedauer nie einen Gewinn erzielt. Mit Blick auf vergangene FinTech-Exits glauben wir jedoch, dass wir eine konservative Bewertungsspanne mit viel Wachstumspotenzial ausgewählt haben.

- Im Juli 2015 erwarb SS&C Technologies Advent Software für ~$2,83 Milliarden.

- Im April 2016 erwarb Ally Financial die Tradeking Group für ~$275 Millionen.

- Im Februar 2014 erwarb BBVA Simple für ~$117 Millionen.

- Im Mai 2017, Liquidnet erwirbt OTAS Technologies.

- Im Mai 2017, Euronext erwirbt 90% von FastMatch für $153m.

Wir sind im Vergleich zu anderen FinTech-Raises in London relativ günstiger

Im Vergleich zu den Bewertungen einiger anderer FinTech-Finanzierungsrunden, die in London stattgefunden haben, sind wir günstig.

- Tandem sammelte 22 Millionen Pfund bei einer Pre-Money-Bewertung von 65 Millionen Pfund.

- Mondo sammelte 6 Mio. £ bei einer Pre-Money-Bewertung von 30 Mio. £.

- Revolut sammelte 8 Millionen Pfund bei einer Pre-Money-Bewertung von 40 Millionen Pfund.

- Wise Alpha erhöht bei c. 6,4 Mio. £ Pre-Money-Bewertung.

- Wealthify sammelte 1,1 Mio. £ bei einer Pre-Money-Bewertung von 9,7 Mio. £.

Hier sind einige der Seed-Runden von FinTech-Startups

- Revolut: 1,5 Mio. £

- Mondo: £2 Millionen

- Geld-Dashboard: 2,7 Mio. £

- Yoyo-Brieftasche: 0,9 Mio. £

- TransferWise: £1 Million

Bei einem binären Ergebnis spielt die Bewertung in einem frühen Stadium für die Anleger keine Rolle

Auch wenn dies wie eine kühne Aussage erscheinen mag, scheitern die meisten Start-ups oder sind erfolgreich. In einem so frühen Stadium ist das Wachstumspotenzial des Start-ups noch hypothetisch unbegrenzt, sodass geringfügige Bewertungsunterschiede das große Ganze nicht wirklich beeinträchtigen. Wenn das Start-up erfolgreich ist, steigt sein Wert exponentiell über seine anfängliche Bewertung hinaus, und wenn es scheitert, ist der Wert Null.

Zusammenfassung

Wir glauben, dass die Konzentration auf Benutzer- und Umsatztraktion nicht der richtige Weg ist, um diese Investitionsmöglichkeit zu bewerten. Wenn dies die Grundlage Ihrer Investition ist, sind wir wahrscheinlich nicht das richtige Unternehmen, in das Sie investieren sollten. Wenn Sie an die Gelegenheit und unser Team und seine Fähigkeit glauben, basierend auf dem Produkt, das Sie bisher gesehen haben, zu liefern, würden wir es tun Ich freue mich, Sie als Investor in unserer bevorstehenden Runde zu haben. Sie können Ihr Interesse bekunden hier.

Schreibe einen Kommentar