Debe estar preguntándose qué tiene que ver un éxito de béisbol con la valoración de una empresa, pero esto es lo primero que les hago saber a la mayoría de nuestros inversores: vamos a por un jonrón incluso si eso significa que existe la posibilidad de salir. Leerás más sobre esto más adelante en la publicación.

Como inversionista de valor, busco comprar activos cotizados por debajo de su valor "intrínseco". Si estás en Londres, ven al London Value Investing Club, donde tenemos más de 2.5K miembros y realizamos 2 eventos cada mes. En CityFALCON, queríamos asegurarnos de que nuestra ronda de crowdfunding tenga un valor razonable y compense adecuadamente a los inversores por los riesgos que implica invertir en empresas emergentes. Esto es parte de nuestro esfuerzo para hacer que esta campaña de crowdfunding en particular sea la más transparente de la historia.

Si desea apoyarnos en esta ronda y unirse CityFALCON como inversor de capital, exprese su interés aquí.

Solo un aumento de 10% en la valoración de la última ronda:

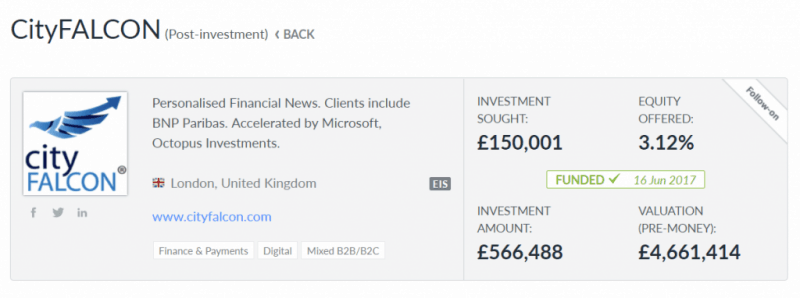

Cerramos nuestra ronda de £ 550K en Seedrs en junio de 2017 con una valoración posterior al dinero de c. £ 5.2 millones.

Después del ajuste de las opciones sobre acciones de los empleados, la próxima ronda tiene solo un aumento de 10% con respecto a la ronda anterior. Hemos logrado mucho desde nuestra ronda anterior y podríamos haber aumentado la valoración aún más, pero queremos que nuestra campaña sea muy atractiva para la multitud.

Esto es lo que hemos logrado en los últimos 17 meses:

- Rediseñamos nuestros sistemas utilizando procesamiento de lenguaje natural (NLP) y mejoramos significativamente los productos. ¡Pruébalos! Vea los 2 minutos a continuación sobre cómo funciona nuestro motor de PNL:

- Obtención de nuevos clientes para nuestra API empresarial

- Lanzado en Amazon Echo y Google Home

Los fundamentos de la valoración

El precio de cualquier activo financiero depende de dos factores: oferta y demanda. Sin embargo, la oferta y la demanda de cualquier activo financiero está determinada por muchos otros factores que analizaremos a lo largo de este documento. Aquí hay un par de ejemplos:

- El precio de la propiedad en las ciudades de Londres, Nueva York y Mumbai es mucho más alto que el precio de una propiedad idéntica en otras ciudades, a pesar de que se utilizaron materias primas, mano de obra y tecnología muy similares para desarrollarla.

- El precio del petróleo crudo está determinado casi en su totalidad por la oferta y la demanda. El año pasado, hubo un exceso de oferta mundial de petróleo, proveniente del aumento de la producción de América del Norte junto con una respuesta dramática de la OPEP, para aumentar su propia producción al mismo tiempo. Este enorme aumento de la oferta, sin el aumento correspondiente de la demanda, hizo que los precios del petróleo cayeran en picado en todo el mundo.

Por supuesto, durante períodos de tasas de interés bajas y alta liquidez, el precio de los activos generalmente aumenta debido a un aumento general en el nivel de precios (inflación) que puede conducir a activos financieros sobrevaluados. Es por eso que vemos que algunas empresas emergentes y 'unicornios' emiten acciones y obtienen capital a valoraciones increíblemente altas. Sin embargo, el valor fundamental también es relativo y podría moverse hacia arriba y hacia abajo a medida que recopilamos más datos y obtenemos una mejor comprensión del activo y sector en particular.

Ejemplo: muchas empresas de tecnología basadas en productos, como Facebook, Google y Snapchat, cuando recién estaban comenzando, no tenían ingresos sustanciales. Estas empresas se valoran de forma muy diferente a las empresas con un modelo de negocio e ingresos probados, como IBM, Microsoft y Apple.

Lecturas recomendadas

Por qué debería evitar invertir en startups que se subvaloran a sí mismas

Por supuesto, la valoración nunca es en blanco y negro. Es imposible determinar el desempeño futuro de una empresa en función de su valoración actual. Sin embargo, si siente que la empresa en la que está invirtiendo está demasiado infravalorada, debería poner algunas dudas en su mente. Mis preocupaciones personales con las empresas que se infravaloran son:

1) Lo más probable es que fracasen por no recaudar suficiente capital.

2) Con una participación personal baja en la puesta en marcha, el empresario no tiene la "piel en el juego" para evitar saltar del barco a un puesto corporativo de tiempo completo.

3) Si están vendiendo a precios inferiores a los inversores actuales, ¿cómo podemos esperar que puedan vender eficazmente su producto / servicio a los clientes? Del mismo modo, ¿cómo pueden los inversores esperar que las rondas futuras de recaudación de fondos no se lleven a cabo con una valoración tan baja?

Lecturas recomendadas

- ¿Cómo valora un inversor en etapa inicial una startup? Seedcamp

- El misterio de la valoración de empresas emergentes en el Reino Unido (Blog de CityFALCON)

- Cómo funciona la valoración de empresas emergentes: medir el potencial de una empresa

Las empresas de productos y servicios deben valorarse de manera diferente

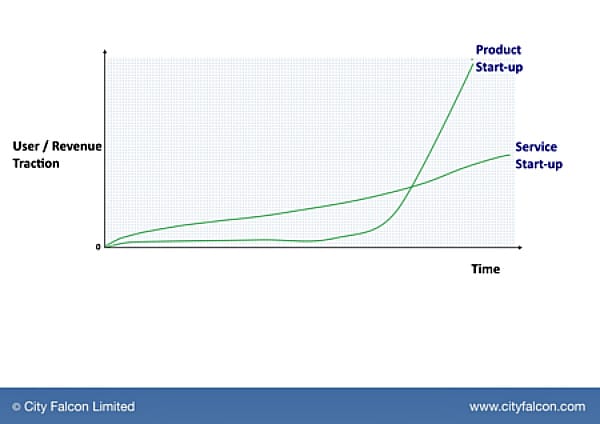

La tracción de usuarios / ingresos, es decir, "cuántos usuarios tiene o cuántos ingresos obtiene", es el criterio de inversión estándar utilizado por la mayoría de los inversores. Las empresas emergentes basadas en productos conllevan un riesgo inherentemente más alto y, naturalmente, a los inversores no les gusta el riesgo, a pesar de su deseo de obtener altos rendimientos. Es por esta razón que no vemos que las empresas emergentes basadas en productos, como Facebook, Linkedin y Twitter, salgan del Reino Unido. Es sustancialmente más fácil para las empresas emergentes basadas en servicios obtener financiación. ¡Aquí en CityFALCON, hemos tenido que pasar más de 2 años construyendo nuestro producto!

Entonces, ¿cuál es la diferencia entre un producto y una puesta en marcha basada en servicios? Piense en alguien que está iniciando un modelo de alquiler para alquilar de una propiedad, un desarrollo subcontratado o una agencia de diseño; todos estos son empresas emergentes de servicios. Por lo general, estas empresas podrían comenzar a generar ingresos en 1-2 meses. Con un negocio basado en productos, tiene que "quemar" algo de efectivo para poder construir un producto, y algunas empresas de productos que tienen éxito en la actualidad no obtuvieron ingresos durante su primer año de funcionamiento. Al mismo tiempo, no estoy diciendo que debas construir algo durante un año, sin ningún desarrollo ni comentarios del cliente. La puesta en marcha exitosa basada en productos debe asegurarse de que lo que están construyendo resuelva un problema y de que habrá una demanda activa de su producto una vez finalizado. Desafortunadamente, durante este período de desarrollo, no puede comenzar a buscar usuarios e ingresos, y esto presenta el desafío de la financiación.

Entonces, con todos estos elementos de disuasión, ¿por qué alguien construiría una nueva empresa basada en productos cuando tiene que gastar dinero en efectivo durante tanto tiempo? Es la ventaja y la escalabilidad del proyecto.. Con la mayoría de los productos bien construidos, todo el equipo puede estar en la playa y aún puede obtener nuevos usuarios e ingresos. En la puesta en marcha de un servicio, es posible que deba contratar a más personas o agregar más recursos por cada incremento en los ingresos.

Lecturas recomendadas

- Por qué lo pensaría dos veces antes de volver a crear una startup de PRODUCT en el Reino Unido (Blog de CityFALCON)

- Cómo escalar un negocio: no todos los modelos de negocio son iguales

- Servicio frente a producto: administrar un negocio de servicios es difícil, pero administrar un negocio de productos es más fácil

Tenemos un producto que los clientes piensan que patea traseros

Nuestro producto no es de ninguna manera perfecto y hay mucho trabajo por hacer, pero es mucho mejor que otras opciones para inversores y comerciantes.

No tenemos equipo comercial. Desde el principio, nuestra estrategia ha sido construir un producto que se venda solo, similar a las estrategias adoptadas previamente por las start-ups Slack y Atlassian. Nos enfocamos en la optimización de motores de búsqueda, creando contenido de calidad y mejorando nuestra exposición; permitiendo que empresas y clientes que nos necesiten, nos encuentren. Incluso en nuestra etapa inicial, apoyamos a un gran banco como BNP Paribas, y FinTech y otras empresas integran nuestra API dentro de sus sistemas. Además, la tracción y los comentarios tempranos de los consumidores han sido positivos. Sin embargo, no confíe en nuestra palabra, ¡pruebe la plataforma usted mismo!

En los próximos meses, buscaremos automatizar la mayoría de los pasos de incorporación para clientes comerciales, brindando a estos usuarios la libertad de analizar la capacidad de nuestra plataforma, personalizar un plan de precios, seleccionar entre varios widgets y API, descargar código personalizable y comenzar de inmediato. . Todo esto podría hacerse mientras el equipo de CityFALCON bebe margaritas en la playa.

Lecturas recomendadas

- Esta empresa de software $5 mil millones no tiene personal de ventas

- No hay vendedores para nosotros, dice el CEO de $4 mil millones de startups Slack

La mayoría de las empresas emergentes en Silicon Valley recaudan $1m a $4m de valoración antes del dinero

Las nuevas empresas financieras son empresas de capital intensivo y, por lo tanto, es necesario recaudar más que las empresas emergentes tradicionales. Los fondos se aplican normalmente para escalar el producto tanto como sea posible, ya que dentro del ámbito de las empresas de tecnología, la escala viene antes que las ganancias. El mercado objetivo dentro del segmento FinTech es muy grande y, por lo tanto, es importante escalar el producto tanto como sea posible antes de enfocarse en las ganancias. Silicon Valley reconoce esto y, por lo tanto, las valoraciones dentro de la región son mucho más altas que en otros sectores tecnológicos, incluido el Reino Unido, en todo el mundo.

Los inversores están dispuestos a valorar a estas empresas con tales valoraciones, a pesar de la falta de ingresos, porque son conscientes de que para lograr los retornos que desean, la empresa debe utilizar su capital semilla para construir un producto de calidad y escalable. Esta estrategia se ha replicado en el pasado, con ejemplos como Snapchat recaudando millones basándose únicamente en la tracción del usuario.

Lecturas recomendadas

El costo que la mayoría de la gente ignora cuando mira una inversión potencial u otras oportunidades en la vida es el costo de oportunidad.

Un inversor potencial me dijo una vez:

“Si tu startup falla, ¿qué perderás? Perderé mi dinero, mientras tú consigas un trabajo ”.

CityFALCON es mi bebé. Me han dicho que solo tiene una probabilidad 10% de tener éxito, pero haré lo que sea necesario para mantenerla con vida. Este impulso para mantener a flote mi startup a veces se ha producido a costa de mi salud, mis relaciones y todas las demás facetas de mi vida personal. Sin embargo, realmente creo que si no estás obsesionado con tu startup, estás perdiendo el tiempo.

¿Hasta dónde estamos dispuestos a llegar para apoyar el negocio? Dejé a un lado todas las dudas y salté al agua helada en pleno invierno finlandés, solo por la exposición (y una oportunidad para el premio de la competencia). Mira mi lanzamiento completo desde un agujero de hielo en el mar Báltico helado aquí.

Podrías conseguir un trabajo corporativo y, con el camino, los salarios se están disparando en el mundo de la tecnología, podrías tener una vida bastante lujosa. Una startup es una obra de cinco, seis o siete años. Puede ver esto en las salidas de puesta en marcha anteriores y en los términos de adquisición de derechos inversos que los VC agregan a sus hojas de términos. Por eso, cuando los inversores te dan dinero, es importante recordar que, como emprendedor, también estás contribuyendo. Estás comprometiendo, al menos, los próximos 5 años de tu vida, tu sangre, sudor (y a veces lágrimas) a tu startup.

Obviamente, todos ganan un salario diferente. Digamos que un emprendedor que tiene las agallas para iniciar un negocio vale al menos £ 75K por año. Esta es una estimación conservadora, y el número podría ser tan alto como £ 200K-300K dependiendo del nivel de experiencia. Por lo tanto, el costo de oportunidad con descuento para un emprendedor durante un período de cinco años podría llegar a un millón de libras esterlinas en Londres.

Lecturas recomendadas

Las empresas de tecnología financiera requieren un mayor capital, pero también pueden lograr mayores salidas

Lo que estamos construyendo es un producto FinTech completamente escalable, uno que requiere significativamente más recursos que el producto tecnológico promedio. Como ya sabrá, los costos de contratar talento tecnológico y de desarrollo, en particular con perspicacia o interés financiero, están creciendo rápidamente. Además, dado que el costo de construir productos es alto, las empresas están dispuestas a pagar múltiplos más altos en adquisiciones de FinTech.

Lecturas recomendadas

- Por qué los inversores deberían entusiasmarse con la revolución de FinTech (Blog de CityFALCON)

- $138 mil millones de oportunidades de Fintech

Piense en cuánto le costaría a una empresa fabricar este producto

Si una institución financiera construyera el mismo producto que CityFALCON, el valor descontado de los gastos proyectados en la construcción de este producto, en Londres, sería mucho mayor que nuestra valoración. Además, agregue a eso mi hipótesis personal de que las posibilidades de fracaso de los proyectos corporativos internos son más altas que las de las empresas emergentes, y se puede ver que nuestro rango de valoración es bastante conservador.

Las relaciones tienen valor y tenemos relaciones existentes y el apoyo de algunos de los mejores jugadores del mercado

Si bien no tenemos ingresos significativos durante nuestra fase de desarrollo de productos, tenemos varias relaciones que podrían materializarse en el futuro.

Hemos recibido varios premios y reconocimientos de organizaciones de todo el mundo. En 2015, ocupamos el segundo lugar en Competencia mundial de empresas emergentes de Twitter, y primero en el Concurso 'Next Big Idea in FinTech' del Ministerio de Ontario. CityFALCON terminó dentro de la Final 10 en el Desafío Global PathFinders de Standard Bank, y dentro del Final 10 en el grupo EMEA en el Concurso UBS Future of Finance. Se puede encontrar más de nuestro reconocimiento reciente aquí.

De manera similar, nos graduamos del Acelerador de Microsoft el año pasado y ahora tenemos soporte de Microsoft. Ya nos han proporcionado créditos en la nube de Azure, lo que significa que no tenemos que gastar nada en costos de servidor durante los próximos 3 años.

Tenemos acuerdos de afiliados con más de 10 marcas líderes en el espacio financiero, incluidas IG, City Index, eToro, Seedrs y Syndicate Room.

Nuestros inversores existentes también se unirán a la ronda con la misma valoración

Nuestros inversores actuales están muy motivados para que CityFALCON tenga éxito y contribuirán a esta ronda de financiación colectiva a este nivel de valoración. El hecho de que estos inversores tengan la confianza para reinvertir a este nivel de valoración debería transmitirle que en este rango, existe un potencial sustancial para mayores retornos en el futuro a medida que continuamos escalando, asociando, comercializando y desarrollando la plataforma. Tenga en cuenta que las cantidades que invertirán serán mucho más bajas que las que habían invertido en rondas anteriores.

La valoración razonable ayuda a atraer y retener talento

Una valoración razonable aplicada a esta ronda de financiación infunde confianza en nuestro gran equipo de empleados calificados, ya que pueden ver crecer sus opciones de valor de acciones. De manera similar, los nuevos empleados consideran la conversión de efectivo a opciones sobre acciones en función de la valoración actual, y una empresa infravalorada podría resultar en una mayor dilución de las opciones sobre acciones para empleados. Nuestro objetivo siempre ha sido alinear los intereses de todas las partes, y emitiremos nuevas opciones sobre acciones al menos al precio que aumentemos en esta ronda.

Nuestros competidores han recaudado más dinero que nuestra valoración

Las valoraciones anteriores aplicadas a nuestros competidores han sido similares o mucho más altas que el rango que estamos aplicando a CityFALCON.

Las salidas en el espacio FinTech tendrán valoraciones más altas

A muchos inversores les preocupa si invertir con la valoración actual les proporcionará un amplio margen para ver un rendimiento. Si una empresa de nueva creación se valora demasiado, el inversor puede estar pagando una prima demasiado elevada y es posible que nunca obtenga una ganancia durante el período de tenencia. Sin embargo, al observar las salidas pasadas de FinTech, creemos que hemos seleccionado un rango de valoración conservador, con mucho potencial de crecimiento.

- En julio de 2015, SS&C Technologies adquirió Advent Software por ~ $2.83 mil millones.

- En abril de 2016, Ally Financial adquirió Tradeking Group por ~ $275 millones.

- En febrero de 2014, BBVA adquirió Simple por ~ $117 millones.

- En mayo de 2017, Liquidnet adquiere OTAS Technologies.

- En mayo de 2017, Euronext adquiere 90% de FastMatch para $153m.

Somos relativamente menos costosos en comparación con otros aumentos de FinTech en Londres

En relación con las valoraciones aplicadas a algunas otras rondas de financiación de FinTech que han tenido lugar en Londres, somos económicos.

- Tandem recaudó £ 22 millones con una valoración previa al dinero de £ 65 millones.

- Mondo recaudó £ 6 millones con una valoración previa al dinero de £ 30 millones.

- Revolut recaudó £ 8 millones con una valoración previa al dinero de £ 40 millones.

- Wise Alpha está subiendo a c. Valoración de £ 6,4 millones antes del dinero.

- Wealthify recaudó £ 1.1 millones a una valoración previa al dinero de £ 9.7 millones.

Estas son algunas de las rondas de semillas planteadas por las nuevas empresas de FinTech

- Revolut: £ 1,5 millones

- Mondo: £ 2 millones

- Panel de control de dinero: £ 2,7 millones

- Billetera Yoyo: 0,9 millones £

- TransferWise: £ 1 millón

Con un resultado binario, la valoración en una etapa inicial realmente no importa para los inversores

Si bien esto puede parecer una afirmación audaz, la mayoría de las empresas emergentes fracasan o tienen éxito. En una etapa tan temprana, el potencial de crecimiento para la puesta en marcha sigue siendo hipotéticamente ilimitado y, por lo tanto, las diferencias menores en la valoración no afectan realmente al gran esquema de las cosas. Si la puesta en marcha tiene éxito, su valor aumentará exponencialmente más allá de su valoración inicial, y si fracasa, el valor será cero.

Resumen

Creemos que centrarse en la tracción de los usuarios y los ingresos no es la forma correcta de evaluar esta oportunidad de inversión. De hecho, si esa es la base de su inversión, probablemente no seamos la compañía adecuada para invertir. Si cree en la oportunidad, y nuestro equipo y su capacidad de entrega en función del producto que puede ver hasta ahora, lo haríamos Me encanta tenerlo como inversor en nuestra próxima ronda. Puedes expresar tu interés aquí.

Deja una respuesta