La idea básica detrás de ganar dinero con acciones es simple. Así lo describe Joel Greenblatt, uno de los mejores inversores value modernos, en el Gran secreto para el pequeño inversor: “El gran secreto para invertir es averiguar el valor de algo y luego pagar mucho menos”. Esta es la esencia de la inversión en valor y el proceso que estamos describiendo en tres pasos clave:

- saber el precio

- Acercarse al valor intrínseco

- Compra cuando el precio es mucho más bajo (que el valor intrínseco)

Esta publicación se centrará en el tercer paso: comprar a un precio más bajo.

Después de una larga publicación sobre acercándose al valor razonable (Paso 2), inicialmente parece que el tercer paso de comprar a un precio más bajo es sencillo. Si bien la valoración (paso 2) es el aspecto más desafiante en términos de complejidad y habilidad, no necesita ser un experto en valoración para tener éxito, y con solo tener razón en promedio, puede hacerlo bien. Entonces, el Paso 2 puede ser complejo, pero no diría que es el elemento más crítico en todo el proceso.

La parte más crítica y más difícil es simplemente tomar la decisión de comprar cuando el precio es correcto, en lugar de intentar adivinar la dirección inmediata del precio de las acciones. Si fallas en esta parte, incluso la mayor perspicacia y habilidades no te salvarán de tener un mal desempeño con las acciones.

Entonces, entendamos por qué esta simple tarea de comprar bajo el valor intrínseco es mental y psicológicamente difícil, casi imposible para la mayoría de las personas. Las acciones de la Compañía A, con 1 millón de acciones en circulación, caen de $50 por acción a $30 por acción, o en otras palabras, de $50 millones a $30 millones de capitalización de mercado (leer la primera parte si no está seguro de cómo funciona esto). Supongamos que su estimación del valor intrínseco es de alrededor de $60 millones, y su reevaluación posterior a la caída de la empresa no encuentra ninguna razón válida para cambiar esto. Muy a menudo, una disminución se debe solo a razones psicológicas, factores a corto plazo y dinámicas de entrada/salida de dinero.

Por supuesto, a veces puede haber razones importantes que justifiquen la caída del precio de las acciones, porque han afectado el valor intrínseco de la empresa (crear una lista de observación de su cartera para que no se pierda ninguna nueva información importante). Pero supongamos que la caída se debe principalmente a la dinámica del mercado.

Un inversor de valor reconoce estas dinámicas de mercado, pero se mantiene enfocado en la diferencia cada vez mayor de valor y precio (60-30), en lugar de preocuparse, evaluar o adivinar la tendencia del precio o el fondo absoluto. Cuanto mayor sea la diferencia, mayor será el margen de seguridad y el potencial alcista. En igualdad de condiciones, este desarrollo debe ir acompañado de emoción, similar a comprar durante las rebajas. Ahora se ofrece un negocio de $60 millones por solo $30 millones.

Desafortunadamente, incluso si la mayoría de las personas pueden entender esto intelectualmente, realmente no pueden enfocarse y actuar en consecuencia. Todos sus pensamientos estarán dirigidos a las acciones (papel/ticker) y a adivinar cómo se moverá el precio, en lugar de a su participación accionaria en una empresa. No pueden escapar de la pregunta que les hace su psique: “¿Qué hará el precio de las acciones?”. Esta es exactamente la pregunta que les impedirá actuar de manera apropiada y comprar un verdadero negocio por debajo de su valor.

Una caída en el precio de las acciones los hará sentir más pobres, aunque solo sea en el papel. Protegiéndose de este trauma, su mente comenzará a pensar en cómo pueden evitar pérdidas de precios de mercado. En lugar de centrarse en la ganga que surge de la diferencia entre el precio y el valor, subconscientemente, se verán atrapados en la compra de todo lo que sube y se deshacen de todo lo que baja. Las recompensas emocionales son mayores al hacer esto. Sin embargo, las recompensas monetarias no son agradables a largo plazo.

Por lo tanto, al centrarse en la dirección del precio, la mayoría de los inversores se limitan a explotar el Gran Secreto del que hablamos anteriormente. Hay innumerables videos y escritos de grandes inversionistas, explicando esto una y otra vez. Intelectualmente, la mayoría de la gente lo entiende, pero muy pocos realmente pueden aceptarlo y actuar en consecuencia. Por lo general, pierden el equilibrio y la racionalidad, de la misma manera que sucede cuando se enfrentan a las alturas de los acantilados y los bordes de los edificios altos.

Uno de mis amigos, CFA e inversor de valor, lo describe muy bien. Convertirse en un CFA (Analista Financiero Certificado) es una tarea muy difícil. Él dice: "Si pones a estos CFA altamente competentes y bien informados a leer las ideas de Buffett y los pones a escribir una prueba, lo lograrán". Sin embargo, “solo una pequeña minoría podrá implementar y actuar sobre esas ideas”. Esto no es para menospreciar este diploma acreditado, sino para mostrar que llevar a cabo estas ideas no es fácil, porque depende más del carácter y menos de la habilidad y el conocimiento.

Muy pocas personas tienen el carácter para convertirse en inversores de valor exitosos, y el carácter de una persona no se puede "reeducar" fácilmente. Sin embargo, algunos escritos pueden inspirar un cambio y ofrecer una comprensión más profunda del proceso de pensamiento de inversión de valor. Incluso si los individuos rara vez adoptan esta filosofía, su conocimiento puede ayudar a ver las cosas desde una perspectiva diferente.

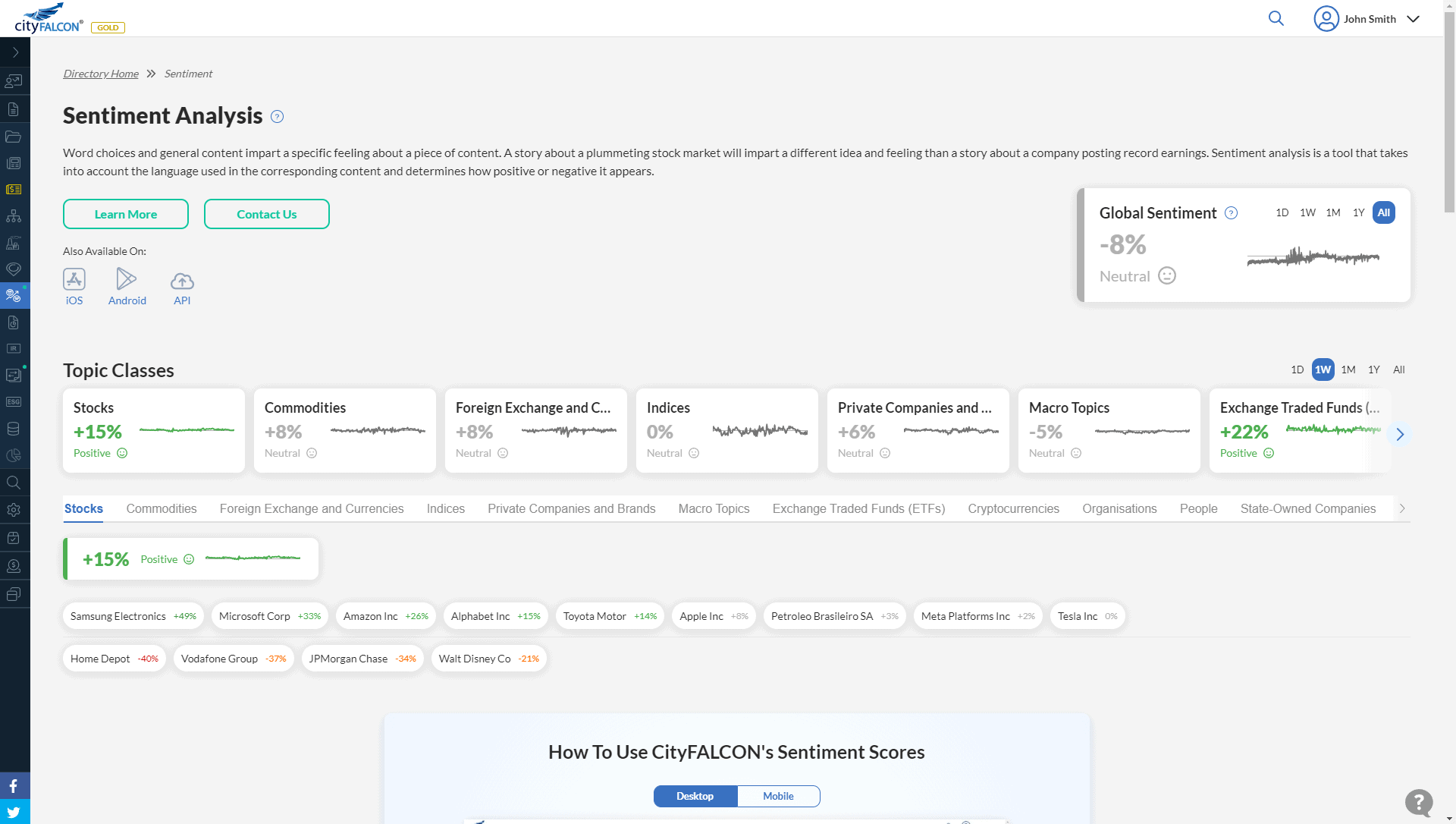

Uno de los escritos de este tipo es una alegoría inventada por Ben Graham. Habla de Mr Market, que es el mercado de valores personificado. Es un vendedor maníaco-depresivo que grita diferentes precios de acciones en diferentes momentos. Cuando está de buen humor, es como un vendedor demasiado entusiasta que ofrece acciones a precios elevados. Pero cuando se siente deprimido, se parece más a un vendedor desesperado que ofrece acciones a precios ridículamente bajos. Supervisar su sentimiento aquí.

Como inversionista, puede aprovechar los cambios de humor del Sr. Mercado reconociendo que no siempre es racional. Cuando se siente deprimido y ofrece acciones a bajo precio, es una señal para que usted las compre con descuento. Y cuando se siente demasiado optimista y ofrece acciones a un precio alto, es una señal para que usted espere un trato mejor.

Pero aquí está la cosa: no tienes que predecir las emociones del Sr. Mercado o tratar de psicoanalizarlo para adivinar los precios futuros. En cambio, solo necesita ver su comportamiento irracional como una oportunidad para comprar barato y vender caro. Es como obtener una gran oferta de un vecino que está organizando una venta de garaje: no necesita sentirse triste si el precio sigue bajando, solo necesita reconocer una buena oferta cuando la ve.

Así que no se preocupe por predecir las emociones del Sr. Mercado o tratar de cronometrar el mercado. En su lugar, manténgase disciplinado y paciente, y aproveche las oportunidades para comprar acciones valiosas a un precio con descuento cuando el Sr. Market se sienta deprimido. Puede sentirse deprimido por razones que no están relacionadas con el valor a largo plazo de las empresas y su capacidad para ofrecer ganancias y dividendos, como eventos de corta duración con poco impacto a largo plazo y las últimas noticias. Mirando hacia atrás en la historia, es obvio que estos son solo ruido.

Básicamente, si comprende y aprecia profundamente la participación de la empresa que posee, es más posible que no se sienta mal por la caída de los precios sino feliz (puede adquirir más acciones por menos desembolso de capital). Además, si puedes sentirte dueño, probablemente sea una señal de que tienes el carácter adecuado para este trabajo.

Esto no es un juicio moral. La mentalidad de propietario no te hace mejor como persona. Pero el mercado de valores es un mecanismo que transfiere riqueza de las personas que carecen de esta mentalidad a las personas que la tienen. A corto plazo esto no es obvio, y es “solo cuando baja la marea uno descubre quién ha estado nadando desnudo”, como afirma Warren Buffet.

Un bloqueo finalmente acaba con los recién llegados que pensaban que el juego era a corto plazo y fácil. Entonces la gente se olvida y se forma una nueva burbuja con nuevos recién llegados que aún no han aprendido la lección.

Todo este post es la repetición de la misma idea. Pero realmente creo que este es el núcleo de una inversión exitosa, y lo que describen todas las leyendas, desde Benjamin Graham hasta Buffett, Keynes, Peter Lynch, Howard Marks, Seth Klarman y Joel Greenblatt. A pesar de la repetición, y de todos los hechos históricos que muestran cómo han triunfado estas leyendas, la mayoría irá por el otro lado. La seguridad emocional y psicológica es un motivador muy poderoso, pero la lógica de la valoración y los precios va en contra de ellos. El hecho de que tanta gente actúe de manera opuesta a como lo describe Buffett, incluso aquellos que entienden intelectualmente, debería hacer que te detengas y pienses en todo el concepto por un rato.

Estas ideas en esta última publicación de nuestra serie son mucho más importantes que cualquier habilidad analítica, si desea tener éxito como inversionista y ser parte de la minoría que puede actuar de manera diferente. Entonces, cuando una acción baja, pregunta "¿cuánto más bajará?" o "¿Es una ganga mayor ahora?". Creo que si hace la primera pregunta, rara vez podrá comprar acciones infravaloradas, a pesar de cualquier análisis detallado de la empresa.

Entonces, ¡solo ve y compra la cosa infravalorada!

Si desea conocer personas de ideas afines que busquen acciones infravaloradas, puede asistir a nuestros eventos Value Investing Club, en Malta o Londres (también en vivo transmitido en línea – eventos pasados en Youtube).

Además, pruebe nuestras herramientas para su acción favorita (por ejemplo, Microsoft).

Deja una respuesta