L'idée de base pour gagner de l'argent avec des actions est simple. C'est ainsi que Joel Greenblatt, l'un des meilleurs investisseurs de valeur modernes, le décrit dans le Grand secret pour le petit investisseur: "Le grand secret de l'investissement est de déterminer la valeur de quelque chose - et de payer ensuite beaucoup moins". C'est l'essence même de l'investissement axé sur la valeur et du processus que nous décrivons en trois étapes clés :

- Connaître le prix

- Approche de la valeur intrinsèque

- Acheter lorsque le prix est bien inférieur (à la valeur intrinsèque)

Cet article se concentrera sur la troisième étape - acheter à un prix inférieur.

Après un long post sur se rapprochant de la juste valeur (Étape 2), il semble d'abord que la troisième étape de l'achat à un prix inférieur soit simple. Bien que l'évaluation (étape 2) soit l'aspect le plus difficile en termes de complexité et de compétence, vous n'avez pas besoin d'être un expert en évaluation pour réussir, et en ayant simplement raison en moyenne, vous pouvez vous en sortir. Ainsi, l'étape 2 peut être complexe, mais je ne dirais pas que c'est l'élément le plus critique de tout le processus.

La partie la plus critique et la plus difficile consiste simplement à prendre la décision d'acheter lorsque le prix est correct, au lieu d'essayer de deviner la direction immédiate du cours de l'action. Si vous échouez à cette partie, même la plus grande perspicacité et les meilleures compétences ne vous empêcheront pas de mal gérer les actions.

Alors, comprenons pourquoi cette simple tâche d'acheter sous la valeur intrinsèque est mentalement et psychologiquement difficile - presque impossible pour la plupart des gens. Le stock de la société A, avec 1 million d'actions en circulation, passe de $50 par action à $30 par action, ou en d'autres termes de $50 millions à $30 millions de capitalisation boursière (lire la première partie si vous ne savez pas comment cela fonctionne). Supposons que votre estimation de la valeur intrinsèque est d'environ $60 millions et que votre réévaluation post-chute de l'entreprise ne trouve aucune raison valable de changer cela. Très souvent, une baisse est simplement due à des raisons psychologiques, à des facteurs à court terme et à la dynamique des entrées/sorties d'argent.

Bien sûr, il peut parfois y avoir des raisons importantes qui justifient la baisse du cours de l'action, car elles ont affecté la valeur intrinsèque de l'entreprise (construire une liste de surveillance de votre portefeuille afin de ne manquer aucune nouvelle information importante). Mais supposons que la baisse soit principalement due à la dynamique du marché.

Un investisseur axé sur la valeur reconnaît ces dynamiques de marché, mais reste néanmoins concentré sur l'écart grandissant entre la valeur et le prix (60-30), plutôt que de se soucier, d'évaluer ou de deviner la tendance des prix ou le creux absolu. Plus la différence est grande, plus la marge de sécurité et le potentiel de hausse sont grands. Toutes choses égales par ailleurs, cette évolution devrait s'accompagner d'une effervescence, à l'image des achats lors des soldes. Désormais, une entreprise d'une valeur de $60 millions est proposée pour seulement $30 millions.

Malheureusement, même si la plupart des gens peuvent intellectuellement comprendre cela, ils ne peuvent pas vraiment se concentrer et agir en conséquence. Toutes leurs pensées seront dirigées vers le stock (papier / ticker) et deviner comment le prix évoluera, plutôt que vers leur actionnariat dans une entreprise. Ils ne peuvent pas échapper à la question que leur psyché pose : « Que va faire le cours de l'action ? ». C'est exactement la question qui les empêchera d'agir de manière appropriée et d'acheter une véritable entreprise en dessous de sa valeur.

Une baisse du cours de l'action les fera se sentir plus pauvres, même si ce n'est que sur papier. En se protégeant de ce traumatisme, leur esprit commencera à réfléchir à la manière d'éviter les pertes de prix du marché. Au lieu de se concentrer sur le marché résultant de la différence entre le prix et la valeur, inconsciemment, ils seront piégés dans l'achat de tout ce qui monte et le dumping de tout ce qui baisse. Les récompenses émotionnelles sont plus élevées en faisant cela. Cependant, les récompenses monétaires ne sont pas agréables à long terme.

Ainsi, en se concentrant sur la direction des prix, la plupart des investisseurs s'empêchent d'exploiter le Grand Secret dont nous avons parlé plus tôt. Il existe une myriade de vidéos et d'écrits de grands investisseurs, expliquant cela encore et encore. Intellectuellement, la plupart des gens comprennent, mais très peu peuvent vraiment l'embrasser et agir en conséquence. En règle générale, ils perdent leur équilibre et leur rationalité, de la même manière que cela se produit lorsqu'ils font face à des hauteurs sur des falaises et aux bords de grands immeubles.

Un de mes amis, CFA et investisseur dans la valeur, le décrit très bien. Devenir CFA (Chartered Financial Analyst) est en effet une tâche très difficile. Il dit : « Si vous demandez à ces CFA hautement compétents et bien informés de lire les idées de Buffett et de les mettre à l'épreuve, ils réussiront ». Cependant, "seule une petite minorité sera en mesure de mettre en œuvre et d'agir sur ces idées". Il ne s'agit pas de dénigrer ce diplôme réputé, mais de montrer que la réalisation de ces idées n'est pas facile, car cela dépend plus du caractère et moins de l'habileté et des connaissances.

Très peu de gens ont le caractère nécessaire pour devenir des investisseurs de valeur prospères, et le caractère d'une personne ne peut pas être facilement « recyclé ». Cependant, certains écrits peuvent inspirer un changement et offrir une compréhension plus approfondie du processus de réflexion sur l'investissement dans la valeur. Même si cette philosophie est rarement adoptée par les individus, sa connaissance peut aider à voir les choses sous un autre angle.

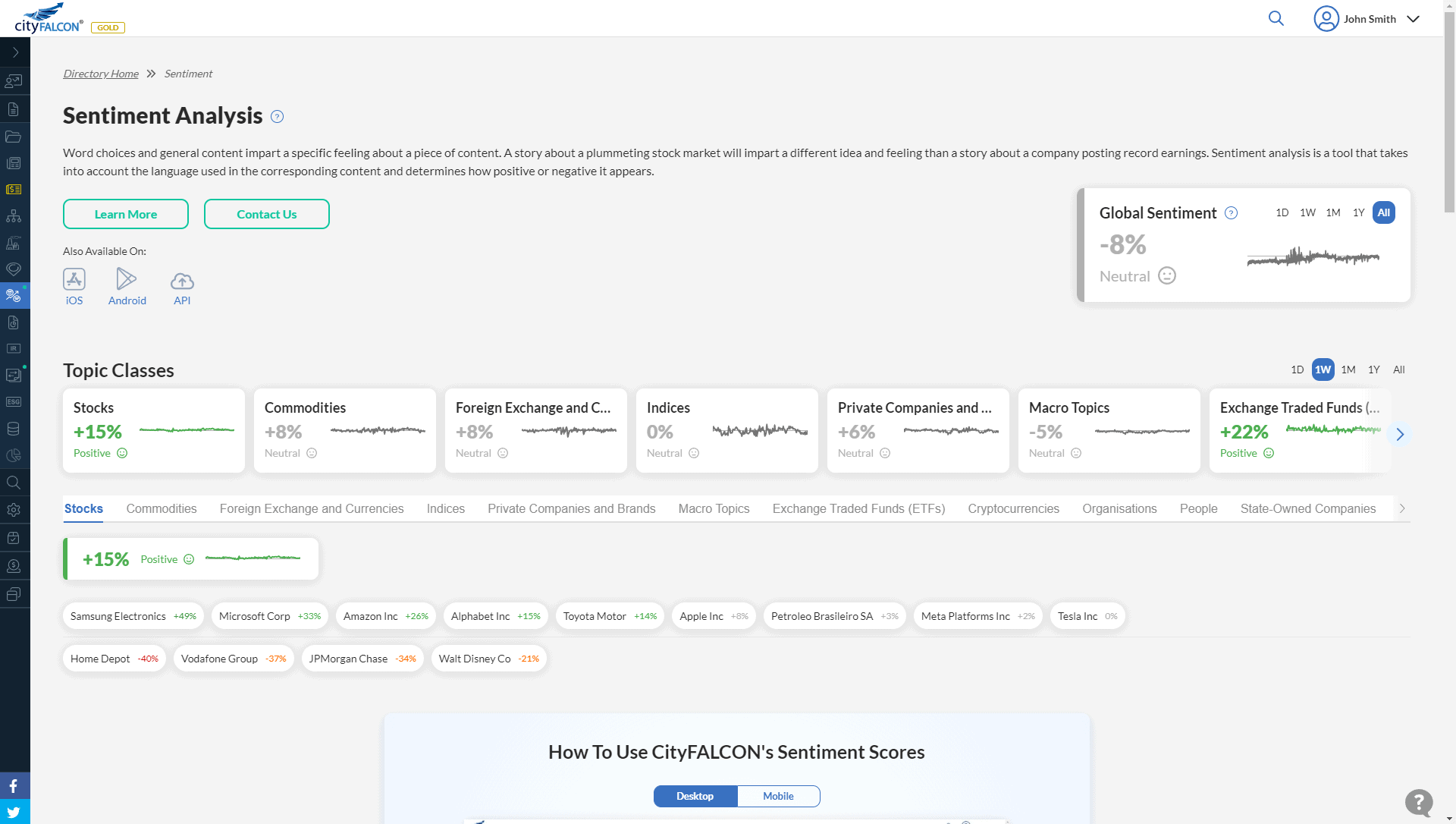

L'un des écrits de ce genre est une allégorie inventée par Ben Graham. Il parle de Mr Market, qui est la bourse personnifiée. C'est un vendeur maniaco-dépressif qui crie des prix différents pour les actions à des moments différents. Quand il est de bonne humeur, c'est comme un vendeur trop zélé, qui propose des actions à prix d'or. Mais quand il se sent déprimé, il ressemble plus à un vendeur désespéré, offrant des actions à des prix ridiculement bas. Surveillez son sentiment ici.

En tant qu'investisseur, vous pouvez profiter des sautes d'humeur de M. Market en reconnaissant qu'il n'est pas toujours rationnel. Lorsqu'il se sent déprimé et offre des actions à bas prix, c'est un signal pour vous de les acheter à prix réduit. Et lorsqu'il se sent trop optimiste et propose des actions à un prix élevé, c'est un signal pour vous d'attendre une meilleure offre.

Mais voici le truc : vous n'avez pas besoin de prédire les émotions de M. Market ou d'essayer de le psychanalyser pour deviner les prix futurs. Au lieu de cela, vous avez juste besoin de voir son comportement irrationnel comme une opportunité d'acheter bas et de vendre haut. C'est comme obtenir beaucoup d'un voisin qui organise une vente de garage - vous n'avez pas besoin de vous sentir triste si le prix continue de baisser, vous avez juste besoin de reconnaître une bonne affaire quand vous en voyez une.

Ne vous souciez donc pas de prédire les émotions de M. Market ou d'essayer de chronométrer le marché. Au lieu de cela, restez discipliné et patient et profitez des opportunités d'acheter des actions précieuses à un prix réduit lorsque M. Market se sent déprimé. Il peut se sentir déprimé pour des raisons qui ne sont pas liées à la valeur à long terme des entreprises et à leur capacité à offrir des bénéfices et des dividendes, comme des événements de courte durée avec peu d'impact à long terme et les dernières nouvelles. En regardant en arrière dans l'histoire, il est évident que ce ne sont que du bruit.

Fondamentalement, si vous comprenez et appréciez profondément la participation de l'entreprise que vous possédez, il est plus probable que vous ne vous sentiez pas mal à l'aise à propos de la chute des prix, mais heureux (vous pouvez acheter plus d'actions pour moins de dépenses en capital). De plus, si vous pouvez vous sentir propriétaire, c'est probablement un signe que vous avez le caractère approprié pour ce travail.

Ce n'est pas un jugement moral. La mentalité d'un propriétaire ne vous rend pas meilleur en tant que personne. Mais le marché boursier est un mécanisme qui transfère la richesse des personnes qui n'ont pas cette mentalité à celles qui la détiennent. A court terme ce n'est pas évident, et ce n'est « que lorsque la marée se retire qu'on découvre qui a nagé nu », comme l'affirme Warren Buffet.

Un crash finit par anéantir les nouveaux venus qui pensaient que le jeu était à court terme et facile. Ensuite, les gens oublient et une nouvelle bulle se forme avec de nouveaux arrivants qui n'ont pas encore retenu la leçon.

Tout ce post est la répétition de la même idée. Mais je crois vraiment que c'est le cœur d'un investissement réussi, et ce que toutes les légendes décrivent, de Benjamin Graham à Buffett, Keynes, Peter Lynch, Howard Marks, Seth Klarman et Joel Greenblatt. Malgré la répétition, et tous les faits historiques montrant comment ces légendes ont réussi, la majorité ira dans l'autre sens. La sécurité émotionnelle et psychologique est un facteur de motivation très puissant, mais la logique de valorisation et de prix va à leur encontre. Le fait que tant de gens agissent à l'opposé de ce que décrit Buffett, même ceux qui comprennent intellectuellement, devrait vous faire vous arrêter et réfléchir à tout le concept pendant un moment.

Ces idées dans ce dernier article de notre série sont bien plus importantes que toutes les compétences analytiques, si vous voulez réussir en tant qu'investisseur et faire partie de la minorité qui peut agir différemment. Ainsi, lorsqu'une action baisse, demandez-vous "jusqu'où va-t-elle aller?" ou "Est-ce une meilleure affaire maintenant?". Je pense que si vous posez la première question, vous pourrez rarement acheter des actions sous-évaluées, malgré toute analyse détaillée de l'entreprise.

Alors, allez acheter la chose sous-évaluée !

Si vous souhaitez rencontrer des personnes partageant les mêmes idées, à la recherche d'actions sous-évaluées, vous pouvez assister à nos événements Value Investing Club, à Malte ou Londres (également diffusé en direct en ligne – événements passés sur Youtube).

Essayez également nos outils pour votre action préférée (par exemple, Microsoft).

Laisser un commentaire